Корелацията на Биткойн с технологичните акции достигна 3-месечно дъно

10.08.2022 14:06 2 мин. четене Alexander Stefanov

Тъй като пазарите се борят с все по-несигурните макроикономически перспективи, дните, в които Биткойн (BTC) се търгува като големите технологични акции, може би са преброени. Това може да не е добра новина за търговците на криптовалути.

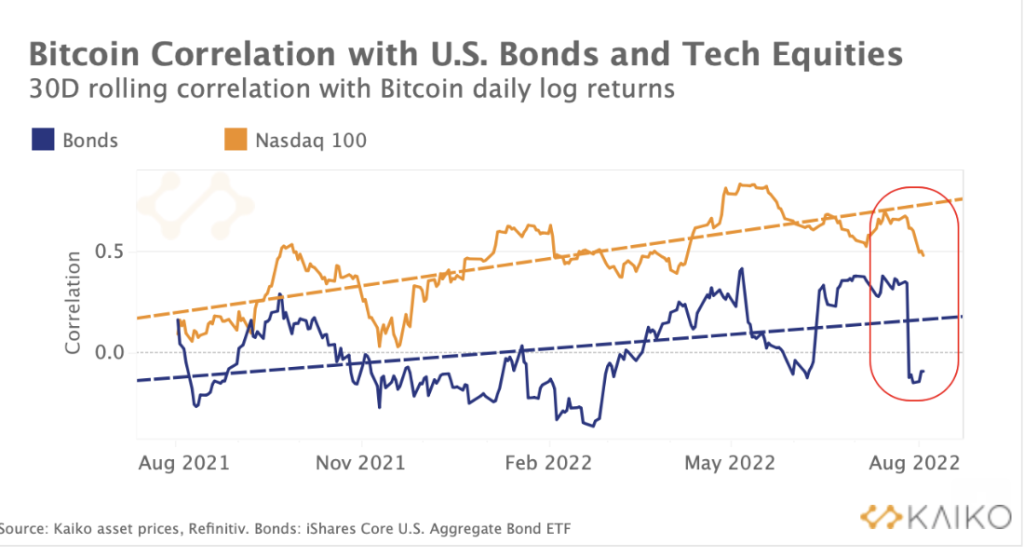

Корелацията на най-голямата дигитална валута със съвкупния индекс на облигациите и индекса Nasdaq 100 е спаднала до тримесечно дъно, според нов доклад с данни от изследователската компания Kaiko.

Отделянето на Биткойн (BTC) от големите технологии се дължи на слабото му представяне през последните седмици. И акциите, и облигациите отбелязаха необичайно големи спадове от началото на 2022 г., посочват изследователите, но оттогава BTC се представя по-зле. От началото на годината досега Биткойн се е понижил с около 50%.

Сривът на екосистемата на Terra, последван от някои от най-големите компании в индустрията, предизвика разминаване, което изглежда ще се запази, докато пазарите търсят посока, се отбелязва в доклада.

Корелацията отслабва

„През изминалата година пазарите на криптовалути и акции се търгуваха плътно заедно, като през май отбелязаха рекордно високи корелации„, каза Клара Медали, директор „Стратегически инициативи и изследвания“ в доставчика на данни Kaiko.

През последните няколко месеца обаче тази корелация леко отслабна, след като крипто пазарите претърпяха разпродажба, която е с магнитуд по-голям от този, който преживяха капиталовите индекси S&P 500 или Nasdaq.

През май корелацията между Биткойн и технологичния Nasdaq за първи път надхвърли 0.8 – тандемната търговия на BTC със S&P 500 също достигна подобни нива в началото на май. През юни корелацията между Биткойн и S&P 500 спадна до около 0.5 и оттогава се колебае на това ниво, според данните на CoinMetrics. Коефициент от единица означава, че съответните активи са напълно корелирани, докато показанието отрицателна единица сигнализира за обратното.

ПРОЧЕТИ ОЩЕ: Китай закриват 13,000 крипто профила в социалните мрежи

Влияние на статистики и данни върху крипто пазарите

В сряда Бюрото за трудова статистика на САЩ ще публикува индекса на потребителските цени за юли, което според Медали може да накара криптовалутите да се движат в по-голямо съответствие с по-широките пазари.

„Това, което видяхме през изминалата година, е, че корелациите са склонни да се засилват около публикуването на ключови икономически данни, като например бележки от заседанията на Фед или данни за инфлацията„, добави Медали.

Други се съгласиха, като отбелязаха, че обратът за Биткойн ще бъде предизвикателство без ценово рали на по-широкия пазар.

„Възходът на Биткойн е в застой, тъй като крипто трейдърите трябва да видят какво ще се случи с утрешния доклад за инфлацията„, каза Едуард Моя, старши пазарен анализатор в Oanda.

Инфлацията е това, което уби Биткойн в края на миналата година, и ако ценовият натиск показва значителни признаци на отслабване, Биткойн може да успее да пробие над скорошния си диапазон на търговия.

-

1

Китовете се възползват от паниката на пазара: Какво се случи тази седмица в крипто света?

29.06.2025 22:00 3 мин. четене -

2

Биткойн: Трейдър очаква срив от 75% – ето защо

11.06.2025 13:00 2 мин. четене -

3

Metaplanet купи още Биткойн – колко точно ВТС притежава компанията?

30.06.2025 11:00 1 мин. четене -

4

Над 7 милиона Биткойн монети може да са загубени завинаги, сочи проучване

07.06.2025 11:00 1 мин. четене -

5

Питър Бранд сподели своята стратегия за забогатяване

01.07.2025 7:00 2 мин. четене

UniCredit ще пусне нов продукт, обвързан с Биткойн ETF на BlackRock

Европейският банков гигант UniCredit се готви да предложи на своите професионални клиенти нов инвестиционен продукт, свързан с ВТС ETF (IBIT) на BlackRock, според доклад на Bloomberg.

Американски щат забранява инвестициите и плащанията с криптовалути с нов закон

Кънектикът официално се дистанцира от приема на дигитални активи като Биткойн от страна на правителството. На 30 юни губернаторът Нед Ламонт подписа закон 7082, който налага строги ограничения върху начина, по който щата и неговите агенции могат да работят с криптовалути.

Питър Бранд сподели своята стратегия за забогатяване

Според известния ветеран на пазара Питър Бранд, търговията не е пътят към просперитета за по-голямата част от хората.

Strategy отново купи Биткойн

Според изпълнителния директор Майкъл Сейлър, гигантът в Биткойн сферата Strategy е добавил още 4,980 BTC към резервите си с покупка на стойност приблизително $531.9 милиона.

-

1

Китовете се възползват от паниката на пазара: Какво се случи тази седмица в крипто света?

29.06.2025 22:00 3 мин. четене -

2

Биткойн: Трейдър очаква срив от 75% – ето защо

11.06.2025 13:00 2 мин. четене -

3

Metaplanet купи още Биткойн – колко точно ВТС притежава компанията?

30.06.2025 11:00 1 мин. четене -

4

Над 7 милиона Биткойн монети може да са загубени завинаги, сочи проучване

07.06.2025 11:00 1 мин. четене -

5

Питър Бранд сподели своята стратегия за забогатяване

01.07.2025 7:00 2 мин. четене