Ето защо бичият пазар на акциите може да продължи с години

26.05.2024 6:00 2 мин. четене Kosta Gushterov

Дори по време на бичи пазари инвеститорите трябва да очакват понякога лоши дни. Широкият индекс често преживява 10% спад в рамките на всеки 12-месечен период, въпреки като цяло силната тенденция.

Бичите пазари могат да се задържат в продължение на много години, дори при периодични корекции или случайни сривове.

В четвъртък заглавията на вестниците може би предизвикаха тревога, отбелязвайки, че индексът Dow Jones Industrial Average (DJIA) е спаднал с близо 606 пункта. Това обаче може да се разглежда по-скоро като спад от 1.5 %. До този ден DJIA осигуряваше доходност от 3.7% през 2024 г., включително реинвестираните дивиденти. В същото време незначителният дневен спад на S&P 500 (SPX) все още му осигурява възвръщаемост от 11.1% за 2024 г.

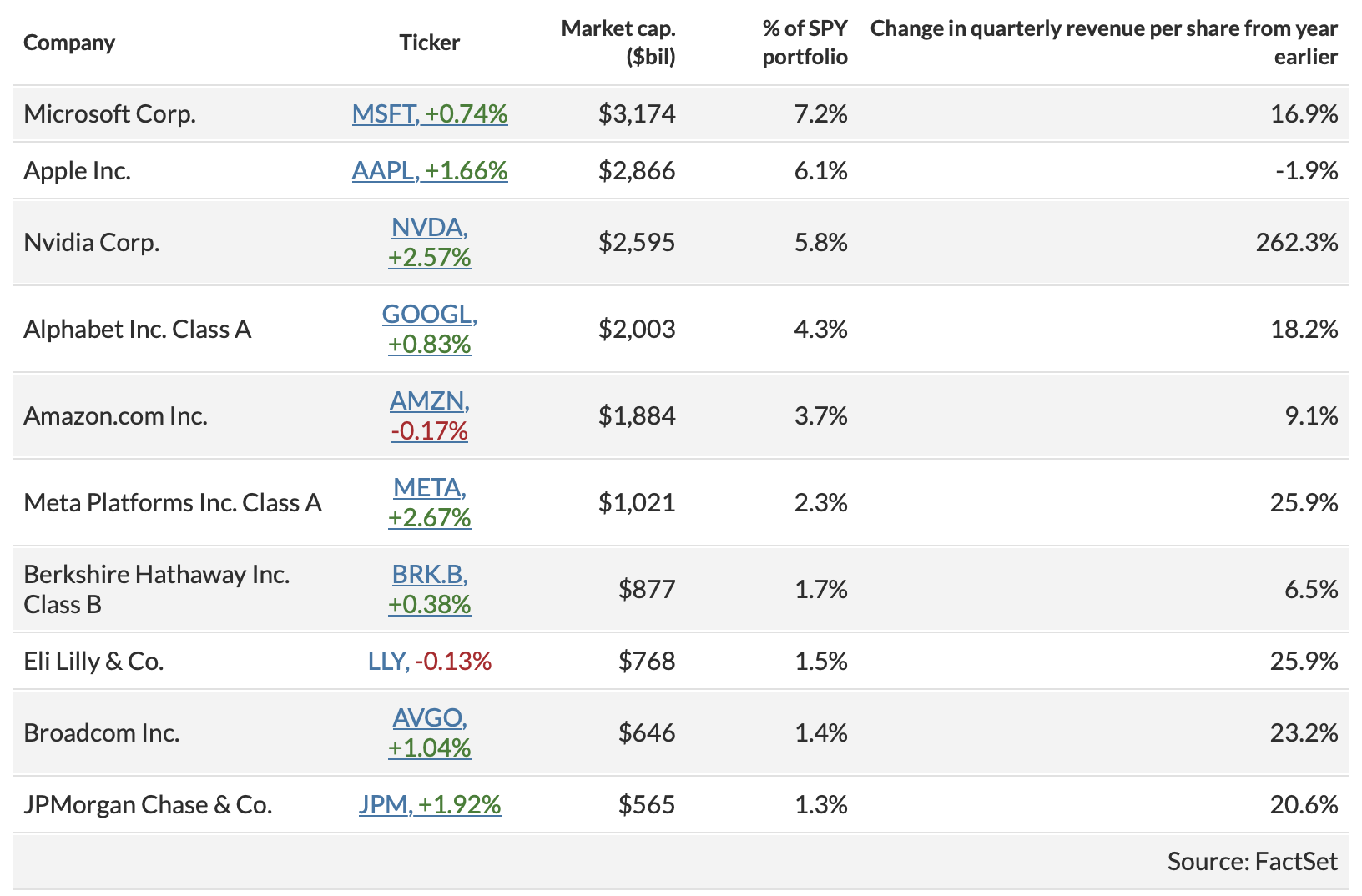

За да разберете потенциала за дългосрочен растеж на акциите, разгледайте финансовите резултати, които движат тези акции. Индексът S&P 500, който е претеглен спрямо пазарната капитализация, е отразен от ETF-фонда SPDR S&P 500 ETF Trust (SPY), който е на стойност $529 милиарда, с концентрация от 35% в 10-те най-големи компании от индекса. Последните тримесечни отчети за приходите разкриват резултатите на тези компании.

Ето последните промени в приходите на акция (или продажбите на акция):

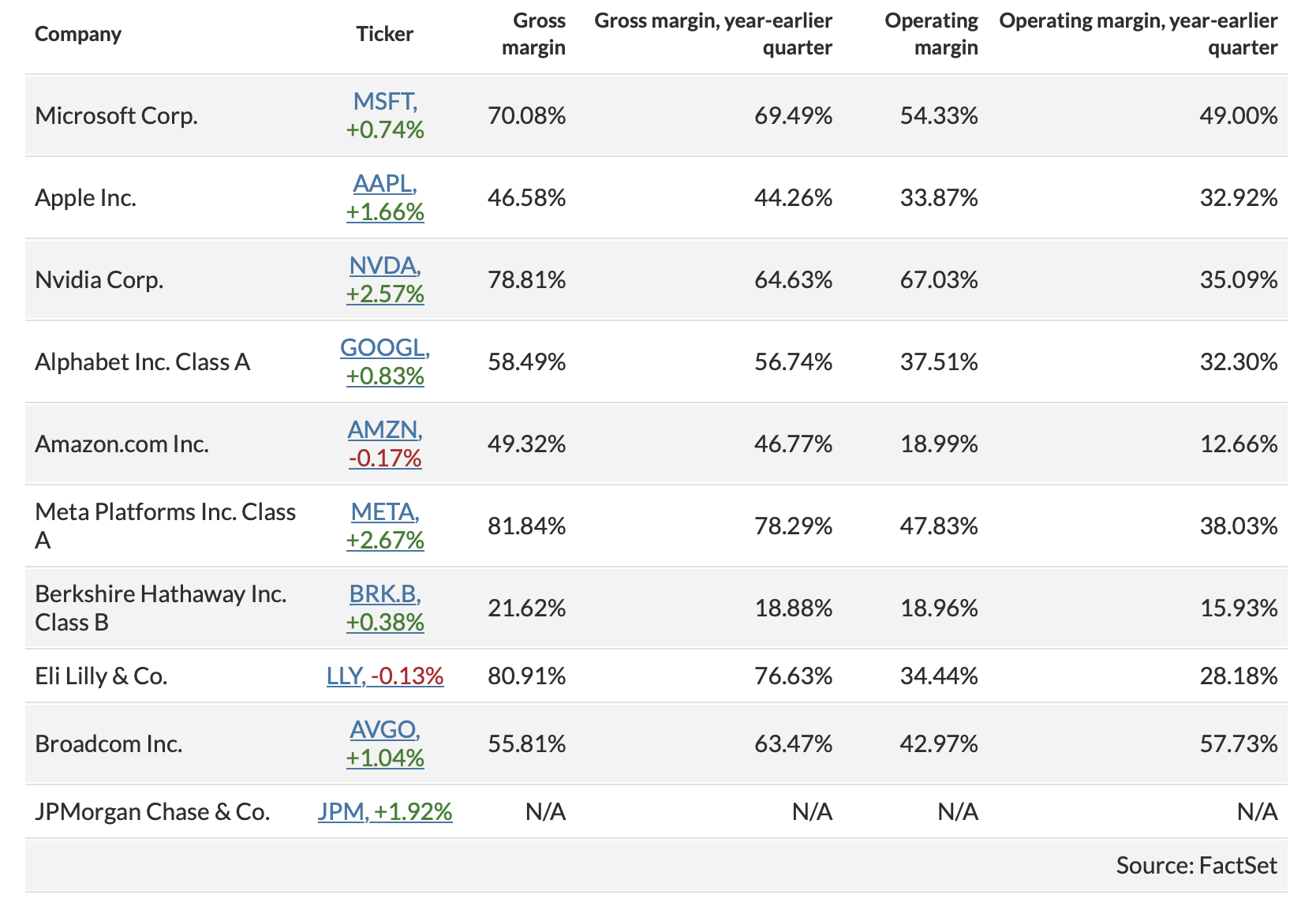

И промените в брутния марж на печалбата и оперативния марж:

Брутният марж на компанията, изчислен като нетните продажби минус разходите за продадените стоки, разделени на продажбите, измерва ценовата сила и ефективност. Разширяването на брутния марж, съчетано с увеличаване на продажбите, е положителен показател.

Оперативният марж, който изважда режийните и другите непроизводствени разходи от продажбите, се изразява като печалба преди лихви и данъци, разделена на продажбите.

Тези показатели не са приложими за JPMorgan Chase & Co. (JPM) поради различията в банковата индустрия, но маржът на нетния доход на банката (печалбата, разделена на приходите) намаля до 20.06% през първото тримесечие от 22.31% година по-рано.

Сред 10-те най-големи компании от S&P 500 седем от тях отбелязаха двуцифрено процентно увеличение на приходите, като само Apple Inc. (AAPL) отчете спад на продажбите. Осем от тези компании, включително Apple, подобриха както брутния, така и оперативния си марж. Почти 17%-ното увеличение на продажбите на акция на Microsoft (MSFT), наред с подобренията на маржовете, е забележително, като се има предвид нейният размер и 7%-но участие в S&P 500.

Този ръст, съчетан с подобрената производителност и очакваното непрекъснато увеличение на паричните потоци, подкрепя аргумента на Сандип Бхагат срещу надценяването на S&P 500. Форуърдното съотношение цена/печалба на индекса е 20.8, базирано на оценки на анализатори от FactSet, което е повече от 18.1 преди година и над тригодишната средна стойност от 19.1.

-

1

Директорът на Binance с предупреждение за крипто сигурността

09.07.2025 18:05 2 мин. четене -

2

Какво движи крипто дискусиите през юли, според Santiment

05.07.2025 22:30 2 мин. четене -

3

Питър Шиф oтправи предупреждение за долара – коментар за дефицита на Биткойн

12.07.2025 20:05 2 мин. четене -

4

ЕС рискува да изостане в областта на дигиталното финансиране – ето защо

06.07.2025 14:00 3 мин. четене -

5

Регулаторните органи на ОАЕ отричат слуховете за Toncoin

07.07.2025 11:30 2 мин. четене

Oще една крипто компания подаде заявление за IPO

Според информация, разпространена в основните социални платформи от понеделник насам, BitGo е предприела дискретна стъпка към превръщането си в публична компания в Съединените щати.

Ключови събития в областта на криптовалутите, които да наблюдаваме през следващите месеци

Тъй като крипто пазарите набират скорост през втората половина на 2025 г., поредица от ключови регулаторни и макроикономически събития са готови да оформят настроенията, ликвидността и ценовите действия в пространството.

Държавен пенсионен гигант в САЩ увеличава дяловете си в Palantir и Strategy

Според доклад на Barron’s през второто тримесечие на 2025 г. държавната пенсионна система на Охайо (OPERS) е направила значителни корекции в портфейла си, като е увеличила значително експозицията си към Palantir и Strategy и е намалила тази към Lyft.

Американският долар става ончейн, тъй като закона GENIUS навлиза в дигиталната ера

В изявление, което бележи значителна промяна в политиката, министърът на финансите на САЩ Скот Бесент потвърди, че блокчейн технологиите ще играят централна роля в бъдещето на американските разплащания, а американският долар официално ще бъде „ончейн“.

-

1

Директорът на Binance с предупреждение за крипто сигурността

09.07.2025 18:05 2 мин. четене -

2

Какво движи крипто дискусиите през юли, според Santiment

05.07.2025 22:30 2 мин. четене -

3

Питър Шиф oтправи предупреждение за долара – коментар за дефицита на Биткойн

12.07.2025 20:05 2 мин. четене -

4

ЕС рискува да изостане в областта на дигиталното финансиране – ето защо

06.07.2025 14:00 3 мин. четене -

5

Регулаторните органи на ОАЕ отричат слуховете за Toncoin

07.07.2025 11:30 2 мин. четене