Топ компании за инвестиция от S&P 500

26.10.2023 13:00 2 мин. четене Kosta Gushterov

Изборът на индивидуални акции е сложна задача, включваща внимателна оценка на финансовите показатели, последните събития и бъдещите перспективи.

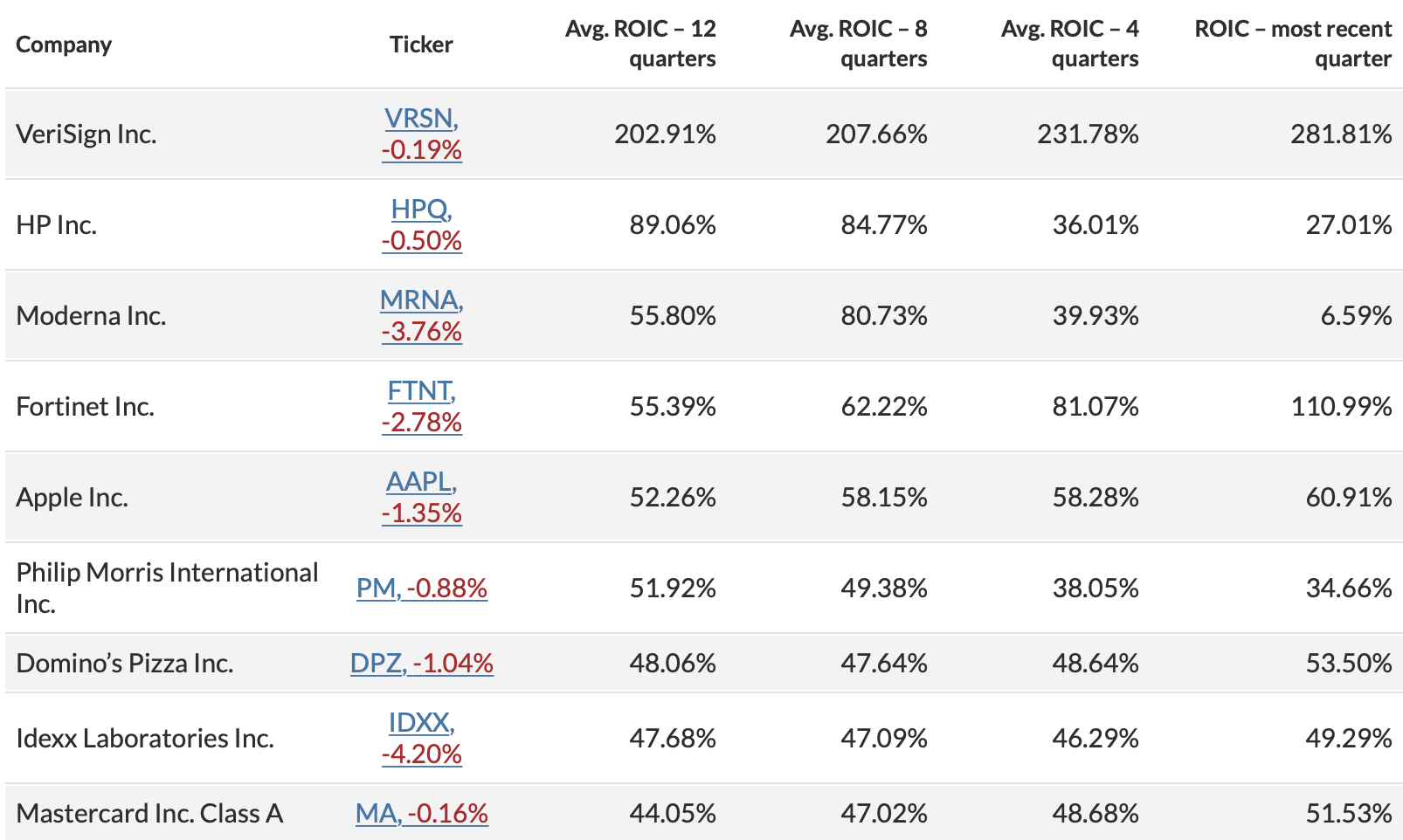

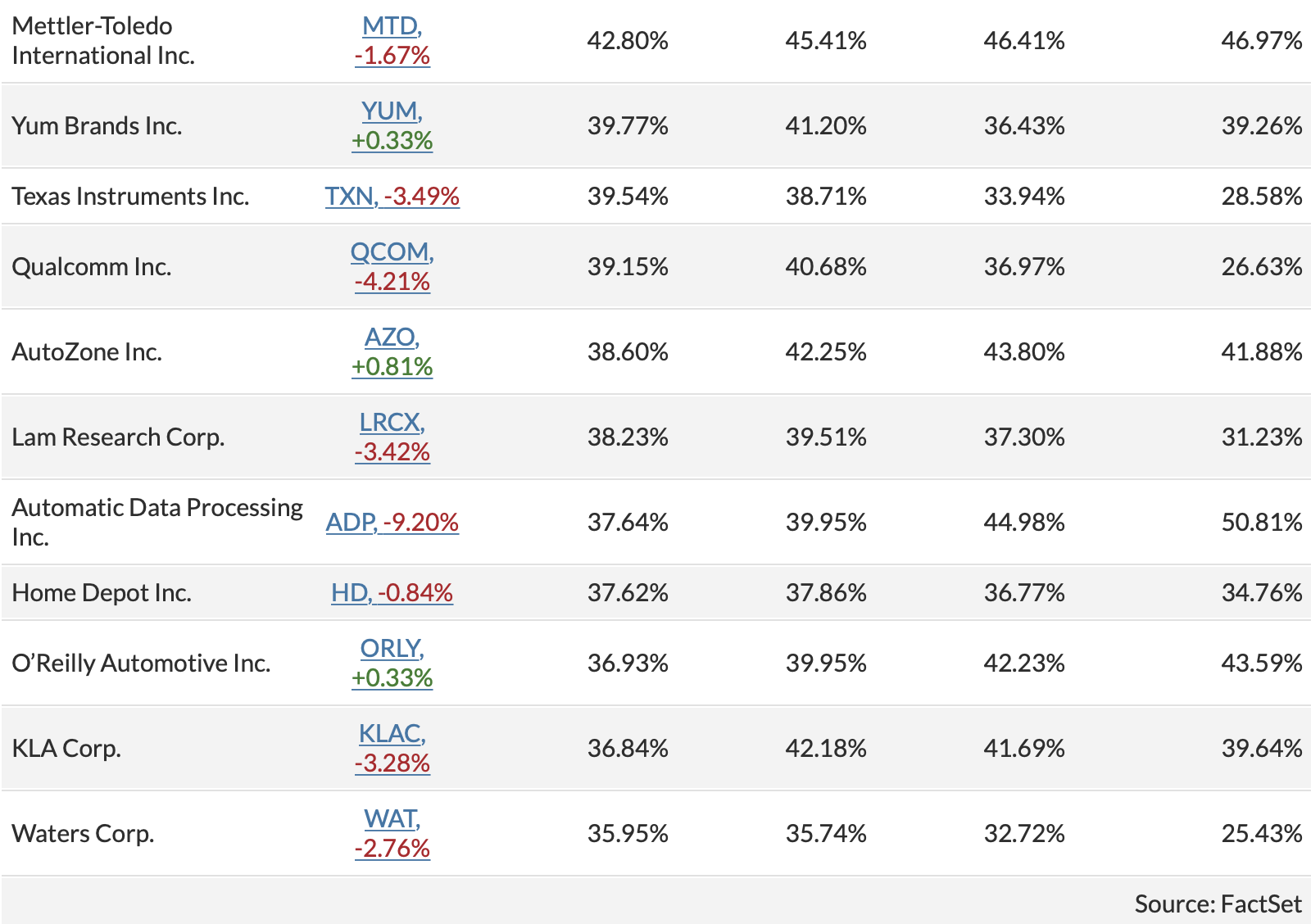

Един от важните показатели, които трябва да се вземат предвид, е възвръщаемостта на инвестирания капитал (ROIC) на компанията, изчислена чрез разделяне на печалбата на общата стойност на обикновените акции, привилегированите акции, дългосрочния дълг и капитализираните лизингови задължения.

Той дава представа за това колко ефективно управленският екип използва инвестирания капитал за осъществяване на бизнес операции.

Предишни анализи на ROIC са обхващали по-дълги периоди от време, като например петгодишни средни стойности за полупроводниковата индустрия и десетгодишни средни стойности за S&P 500. Въпреки че в исторически план високата възвръщаемост на капитала корелира с висока възвръщаемост на инвестициите, тази тенденция не се запазва през последните периоди. Въпреки това комбинацията от висок ROIC и неотдавнашни слаби резултати на акциите може да представлява привлекателна входна точка за дългосрочните инвеститори.

От FactSet предоставиха тримесечни данни за S&P 500, отразяващи ROIC за период от три години за 492 компании. Струва си да се отбележи, че фискалните тримесечия може да не съвпадат с календарната година, което може да доведе до забавяне на изчисленията на ROIC.

За да бъде съставен списъка на най-добре представящите се компании, са взети предвид данните за 12-13 тримесечия, за да се определи тригодишната средна стойност на ROIC.

Сред 20-те компании с най-висок ROIC през последните три години само девет са надминали общата възвръщаемост на индекса за същия период. Въпреки това за по-дълъг период от време групата с висок ROIC демонстрира по-силно представяне. Забележително е, че 19 от тези компании са работили в продължение на десет години, като 17 от тях са надминали възвръщаемостта на индекса.

Verisign Inc. се откроява като лидер по ROIC за всички периоди, въпреки че акциите ѝ не отбелязват значителен ръст през последните години. Доминиращото положение на компанията в областта на услугите за регистрация на интернет домейни е затвърдило позициите ѝ на пазара.

-

1

Ripple избра BNY Mellon за попечител на резервите на стабилната монета RLUSD

09.07.2025 16:15 2 мин. четене -

2

Седмичен обзор: Ключови промени и важни събития в крипто екосистемата

06.07.2025 18:00 4 мин. четене -

3

Седмичен обзор: Какво се случи през изминалата седмица при криптовалутите?

13.07.2025 15:15 3 мин. четене -

4

Как се генерира доход от притежание на USDC – ето какво трябва да знаем

16.07.2025 8:00 2 мин. четене -

5

Чанпен Джао загатна за нова инициатива свързана с BNB

07.07.2025 7:00 1 мин. четене

Tesla oтчита ръст на приходите през второто тримесечие – какви са причините?

През второто тримесечие на 2025 г. Tesla зашемети инвеститорите с печалба от $1.2 милиарда, което е почти три пъти повече от нетната печалба за предходното тримесечие.

Крипто индексът на страха и алчността се покачва – какво да очакваме?

Крипто пазарът навлиза в по-бича фаза, тъй като настроенията навлизат в територията на „алчността“.

CoinShares става първият оторизиран от MiCA мениджър на крипто активи в Европа

CoinShares, най-големият европейски инвестиционен посредник в областта на цифровите активи с AUM от над $9 милиарда, получи пълно разрешение съгласно новия регламент на ЕС за пазарите на криптоактиви (MiCA).

Стабилните монети вече се използват в кредитни карти, излагайки на риск банковите депозити

Стабилните монети вече не са просто крипто инструмент – те променят финансовия достъп, плащанията и дори динамиката на централното банкиране.

-

1

Ripple избра BNY Mellon за попечител на резервите на стабилната монета RLUSD

09.07.2025 16:15 2 мин. четене -

2

Седмичен обзор: Ключови промени и важни събития в крипто екосистемата

06.07.2025 18:00 4 мин. четене -

3

Седмичен обзор: Какво се случи през изминалата седмица при криптовалутите?

13.07.2025 15:15 3 мин. четене -

4

Как се генерира доход от притежание на USDC – ето какво трябва да знаем

16.07.2025 8:00 2 мин. четене -

5

Чанпен Джао загатна за нова инициатива свързана с BNB

07.07.2025 7:00 1 мин. четене