Coinbase продължава да се разраства и Биткойн ETF играе голяма роля

22.02.2024 20:51 2 мин. четене Kosta Gushterov

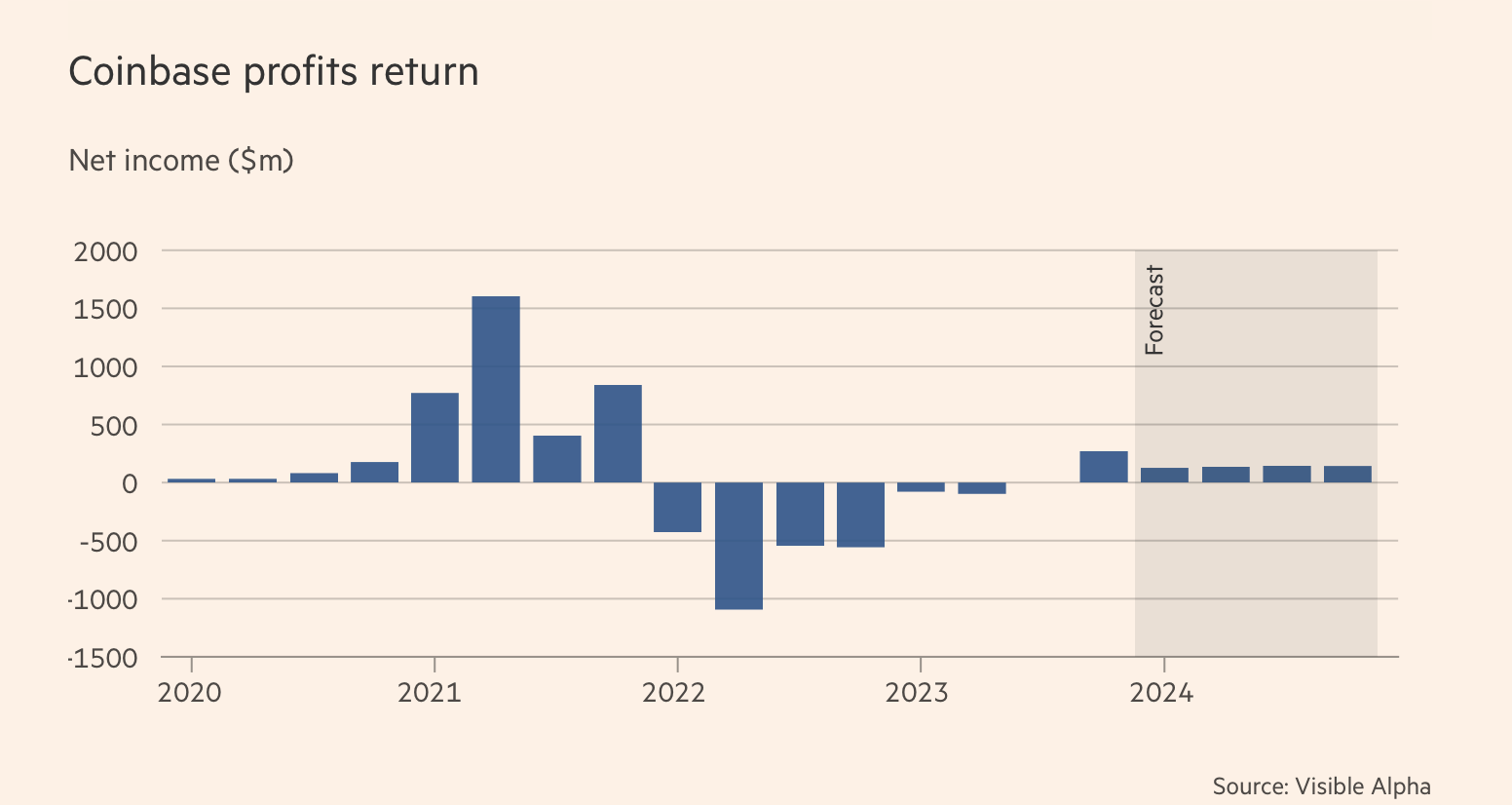

Инвеститорите в Coinbase имат причина да се радват, тъй като платформата за търговия с криптовалути наскоро отчете първата си тримесечна печалба от две години насам.

Към края на миналата година обемът на търговията отбеляза възход на фона на ралито на Биткойн (BTC) и очакването на регулаторно одобрение за първите спот BTC борсово търгувани фондове (ETF), което отново разпали интереса към токена.

Въпреки забележителния скок от 400% през 2023 г., акциите на Coinbase останаха относително стабилни през тази година.

Това вълнение обаче може да се окаже преждевременно. Макар че Комисията по ценни книжа и фондови борси (SEC) наистина одобри 11 Биткойн ETF през януари, дългосрочните последици за Coinbase са несигурни.

Спот Биткойн ETF-ите предлагат на инвеститорите експозиция към най-голямата криптовалута в света, без да е необходимо да я притежават директно.

Coinbase може да спечели като попечител на BTC токените, държани от тези фондове. Въпреки че $69.5-те милиона – които компанията е спечелила от попечителски такси през 2023 г. – те представляват едва 2.2% от общите приходи на групата, се очаква тази цифра да се увеличи. Компанията е разкрила, че служи като попечител за осем от 11-те спот ETF за BTC.

Недостатъкът обаче се крие в малките маржове от попечителски услуги. От Mizuho изчислиха, че Coinbase печели такса от приблизително 0.07%, което е значително по-ниско от комисионите за търговия в размер до 0.6%, които може да начислява на клиентите за транзакции с криптовалути.

Освен това има опасения, че разпространението на евтини спот Биткойн ETF може да намали стимулите на инвеститорите да търгуват с реални BTC. За Coinbase спадът в обема на търговията може бързо да компенсира всички печалби от попечителските услуги.

Досега Coinbase твърди, че не е наблюдавала доказателства за канибализация. Компанията очаква приходите от абонамент и услуги през първото тримесечие да нараснат с до една трета на годишна база до $410 $480 милиона.

Не е ясно обаче каква част от този ръст се дължи на приходите от лихви, получени от резервите за стабилни монети и други продукти. Този поток от приходи стана значителен, като през миналата година нарасна със 150% до приблизително $868 милиона, съставлявайки 30% от общите приходи на групата.

Въпреки тези положителни показатели оценката на Coinbase изглежда богата. Акциите се търгуват на цена 14 пъти по-висока от приходите, в сравнение с 3 пъти преди година, надхвърляйки множителите на по-големите и по-печеливши борсови оператори като Cboe и Лондонската фондова борса. Следователно инвеститорите може да искат да проявят предпазливост в разгара на треската около крипто ETF.

-

1

Биткойн: Ключов сигнал предполага срив в цената, твърди експерт

02.07.2025 7:00 1 мин. четене -

2

Metaplanet купи още Биткойн – колко точно ВТС притежава компанията?

30.06.2025 11:00 1 мин. четене -

3

Биткойн: Трейдър очаква срив от 75% – ето защо

11.06.2025 13:00 2 мин. четене -

4

Американски щат забранява инвестициите и плащанията с криптовалути с нов закон

01.07.2025 15:15 2 мин. четене -

5

Eто защо Биткойн може да регистрира нов АТН през юли

03.07.2025 7:00 2 мин. четене

Биткойн: Кит направи огрoмен трансфер след 14 години неактивност

Забележително ончейн събитие привлече вниманието на крипто пазара: 10,000 BTC, които не са били пипани от над 14 години, бяха преместени по-рано днес, според нов доклад на CryptoQuant.

Обемът на фючърсите върху Биткойн на Binance надхвърли $650 трилиона

Пазарната структура на Биткойн претърпядръзка трансформация, като Binance надмина $650 трилиона в обем на фючърси върху BTC от пускането на продукта през септември 2019 г.

Биткойн регистрира връх в социалните крипто трендове – какви са причините?

Докато алткойните се радват на силни резултати на пазарите, Биткойн продължава да доминира в крипто социалните медии, според доклад от 3 юли на компанията за ончейн анализи Santiment.

Биткойн може да се понижи до $90,000, твърди експерт

Съоснователят на BitMEX Артър Хейс изрази предпазливи прогнози за Биткойн и криптовалутния пазар като цяло, предвиждайки възможен краткосрочен спад, тъй като правителството на САЩ променя стратегията си за ликвидност.

-

1

Биткойн: Ключов сигнал предполага срив в цената, твърди експерт

02.07.2025 7:00 1 мин. четене -

2

Metaplanet купи още Биткойн – колко точно ВТС притежава компанията?

30.06.2025 11:00 1 мин. четене -

3

Биткойн: Трейдър очаква срив от 75% – ето защо

11.06.2025 13:00 2 мин. четене -

4

Американски щат забранява инвестициите и плащанията с криптовалути с нов закон

01.07.2025 15:15 2 мин. четене -

5

Eто защо Биткойн може да регистрира нов АТН през юли

03.07.2025 7:00 2 мин. четене