Биткойн: Индикаторите показват, че възстановяването на пазара е в ход

21.04.2023 16:00 4 мин. четене Kosta Gushterov

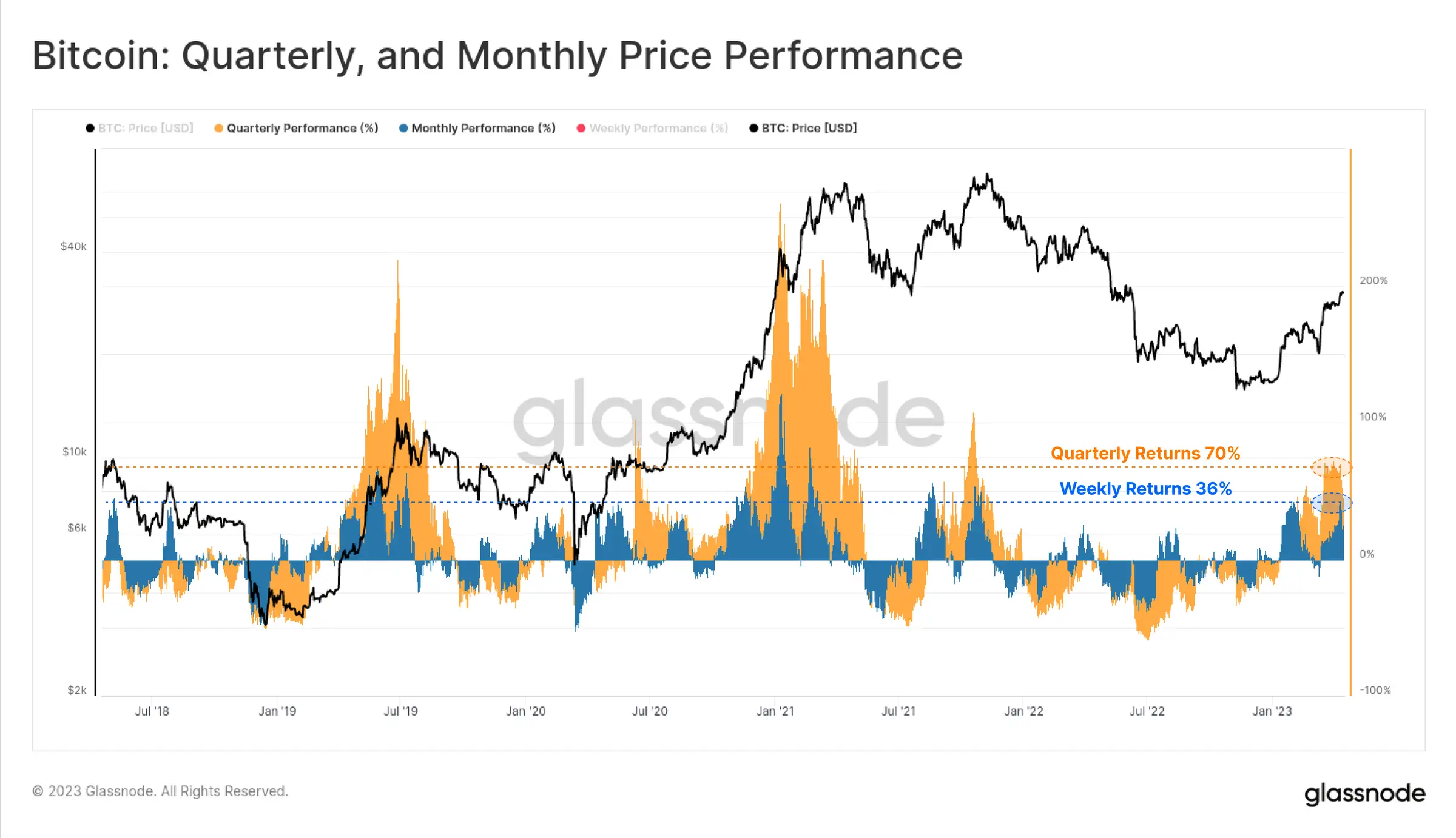

Биткойн се изкачи над нивото от $30,000 и постигна най-високата тримесечна възвръщаемост, но скоро след това загуби печалбите си.

Този доклад се основава на последните данни, представени от Glassnode за веригата.

Също така възвръщаемостта от миналата седмица достигна +36%, което превърна Биткойн във водещ клас активи по отношение на представянето досега през тази година, преди да спадне с 9%. Това впечатляващо пазарно представяне рязко контрастира с 2022 г., което показва положителна промяна в посоката на пазара.

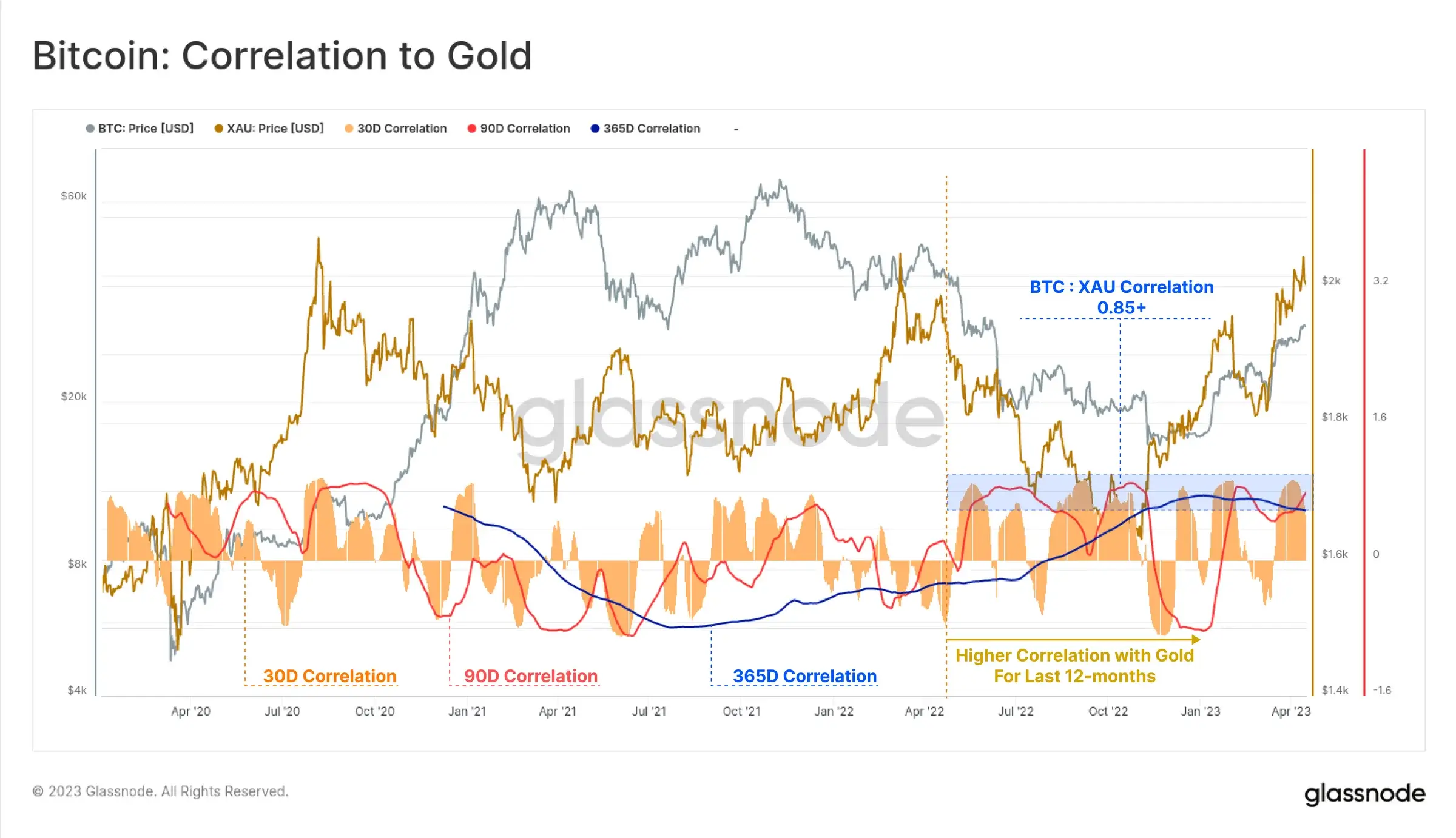

През изминалата година връзката между цените на BTC и златото, претърпя забележителна промяна. Корелацията между тези два актива става все по-положителна през последните 30, 90 и 365 дни, като тази тенденция се запазва дори по време на неотдавнашната банкова криза в САЩ.

Това показва, че инвеститорите все повече осъзнават значението на стабилните пари и потенциалните рискове, свързани с контрагентите.

ПРОЧЕТИ ОЩЕ: Цената на Биткойн ще продължи да расте – Робърт Кийосаки

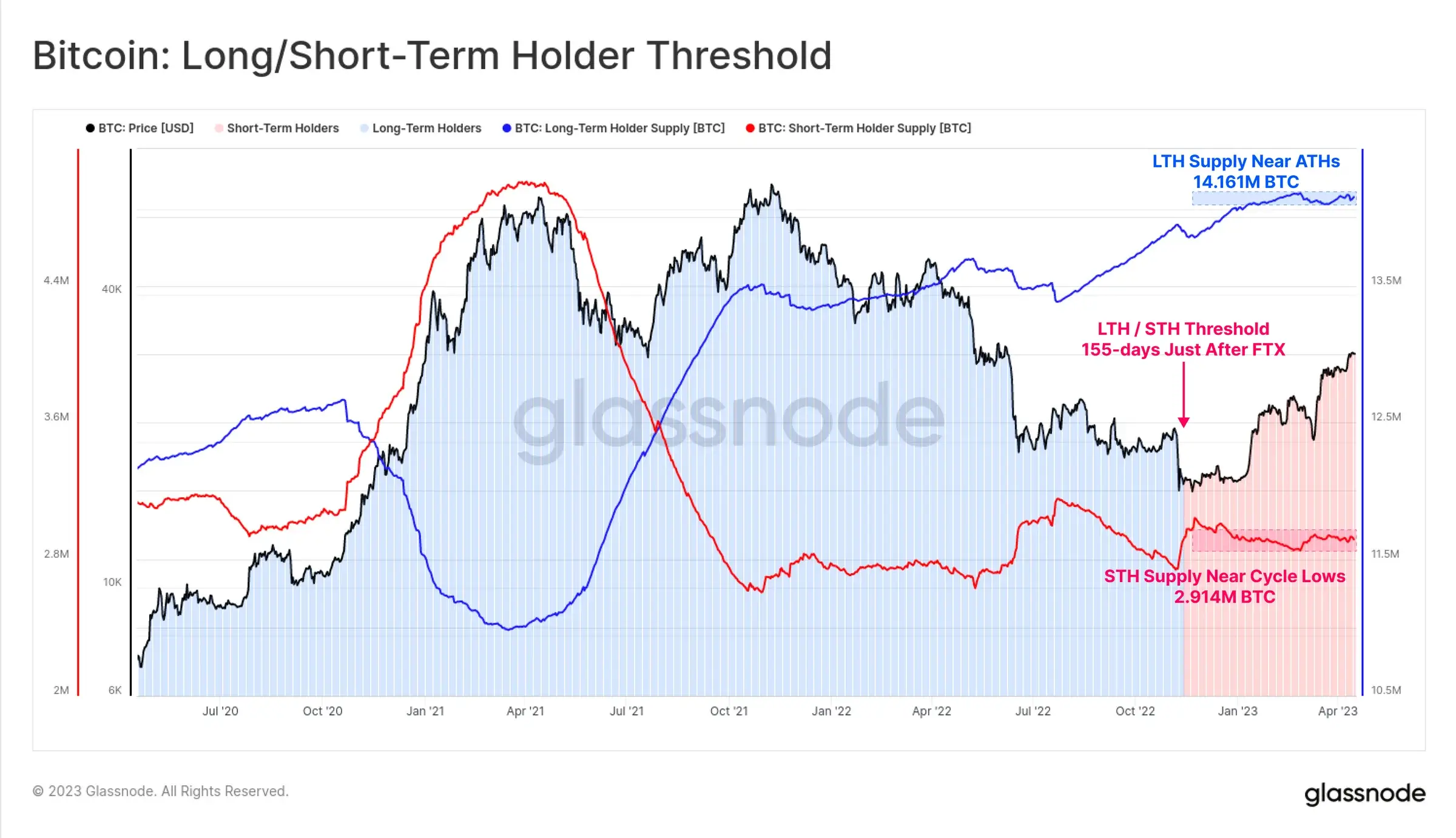

Дългосрочни/краткосрочни притежатели

Настоящото състояние на пазара на Биткойн представя интригуващ сценарий. Интересно е, че прагът за дългосрочни/краткосрочни притежатели от 155 дни съвпада с времето на срива на FTX. Това означава, че можем да анализираме метриките, свързани с дългосрочните притежатели (LTH) и краткосрочните притежатели (STH) по следния начин:

🟦 Дългосрочните притежатели имат общ баланс на предлагането от 14.161 милиона BTC, което е близо до нов исторически връх (ATH). Тези притежатели са придобили монетите си преди срива на FTX.

🟥 Краткосрочните притежатели имат баланс на предлагането от 2.914 милиона BTC, който остава сравнително стабилен през 2023 г. Тези притежатели са придобили монетите си след срива на FTX.

Ако разгледаме разпределението на цените, на който инвеститорите са придобили притежанията си, можем да видим три значителни клъстъра на предлагането, както следва:

- Клъстер на долната формация < $25,000: Този клъстер се състои главно от монети, които са били обменени между юни 2022 г. и януари 2023 г. Купувачите в този диапазон са смесица от LTH (преди FTX) и STH (след FTX) инвеститори, а предлагането е относително балансирано.

- Скорошно придобиване от $25,000 до $30,000: Тези монети представляват 7.25% от общото предлагане и са предимно монети на STH. Това се дължи на комбинация от прибиране на печалби от по-ниски цени и продажба на купувачи, които са направили пробив, когато цената се покачи над $25,000.

- Оцелели от цикъла над $30,000: Този клъстер съдържа дългосрочни притежатели, които се задържаха по време на волатилността и несигурността на цикъла от 2021-22 г. Те все още имат своите монети и съставляват 22.2% от общото предлагане.

Притежания на дългосрочните Биткойн инвеститори

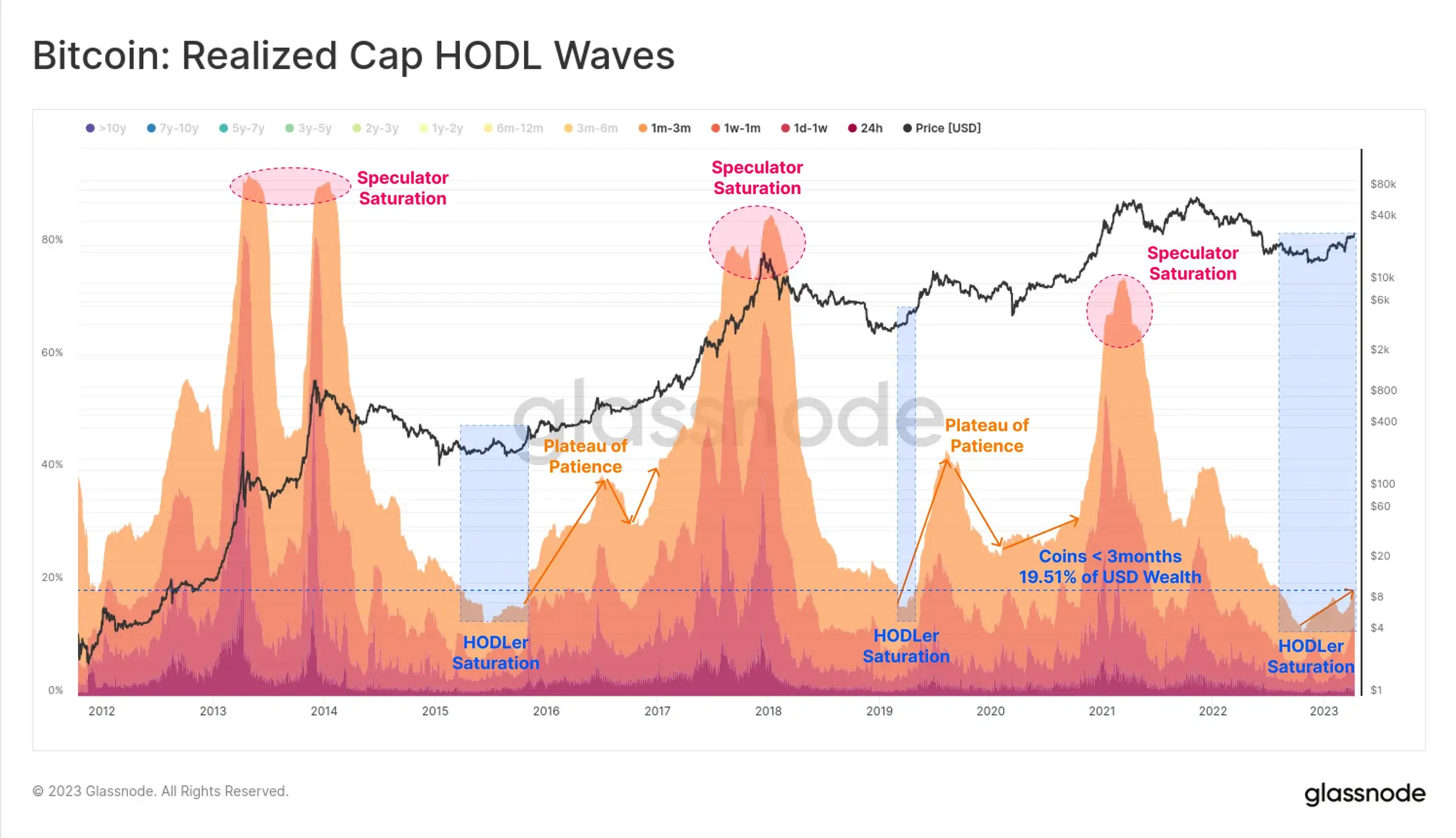

Въпреки че цената на Биткойн почти се удвои от най-ниските стойности през четвъртото тримесечие на 2022 г., не се наблюдава значително увеличение на разходите за по-стари монети. Според графиката по-долу монетите, притежавани по-малко от три месеца, все още съставляват по-малко от 20% от общите Биткойн притежания, което обикновено се наблюдава по време на дъната на мечия цикъл.

В контраст, това означава, че монетите, които са държани повече от три месеца (HODLers) представляват над 80% от богатството, въпреки спада на пазара през 2022 г. и възхода му през 2023 г.

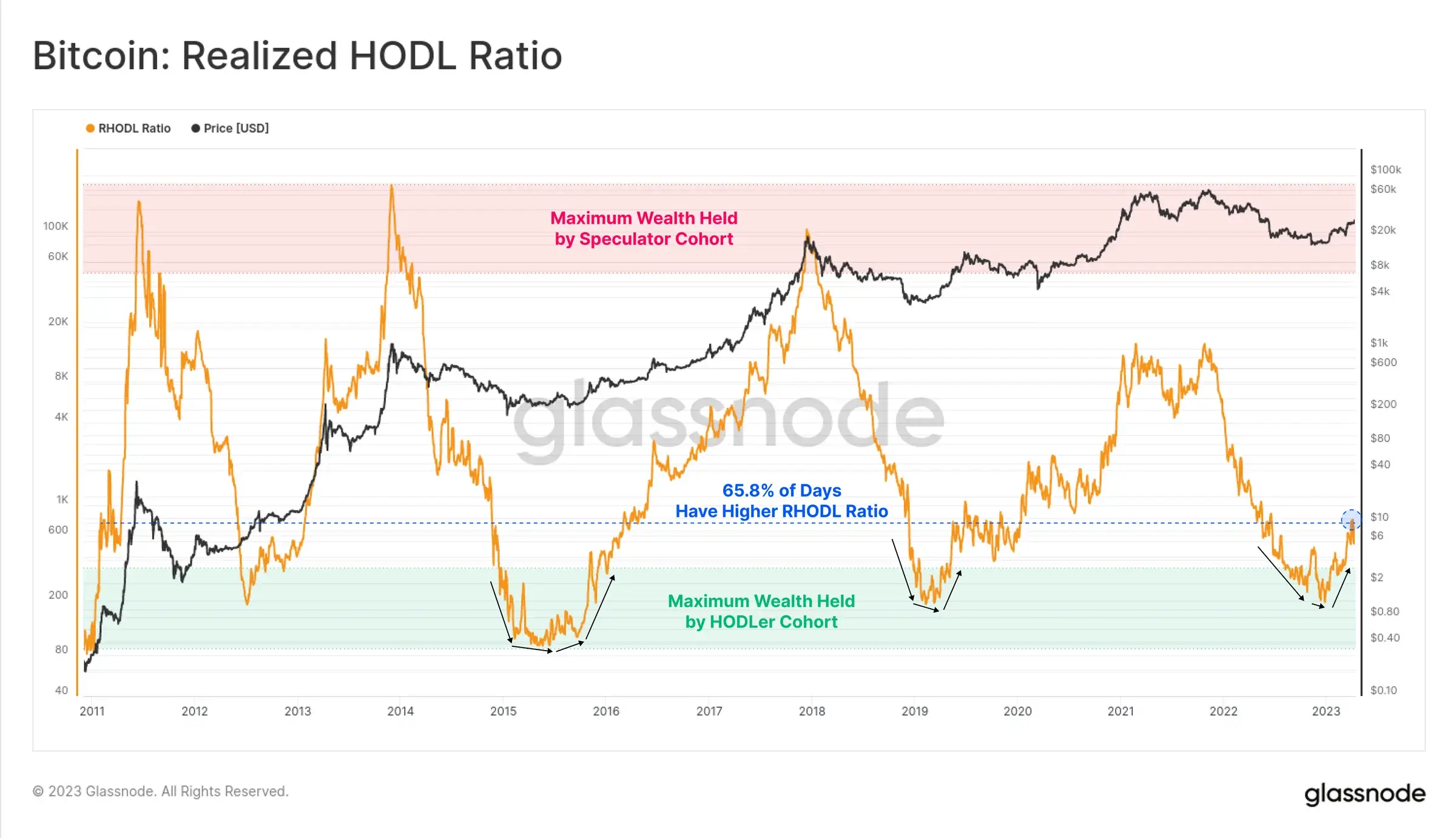

Тези две наблюдения могат да бъдат илюстрирани чрез съотношението RHODL, което понастоящем е в процес на обръщане от точката на максимално насищане с „HODLers“. Въз основа на този показател пазарният цикъл вероятно се обръща в полза на биковете, но той вече не е подценен (нито пък е надценен по исторически стандарти).

Фактът, че в 65.8% от всички дни на търговия е регистриран по-висок коефициент на RHODL, предоставя допълнителни доказателства, че HODLers продължават да доминират на пазара.

НЕ ИЗПУСКАЙ: ЕС взе решение за регламента MiCA: Какво означава това за крипто сектора?

Заключение

Въпреки факта, че крипто пазарът изпитва значителни колебания, много показатели от веригата, които представляват колективни човешки решения, остават сравнително постоянни.

Според анализа на пазара, изготвен от Glassnode, няколко индикатора от веригата предполагат, че условията на мечи пазар (или поне най-лошите от тях) може би вече са в миналото.

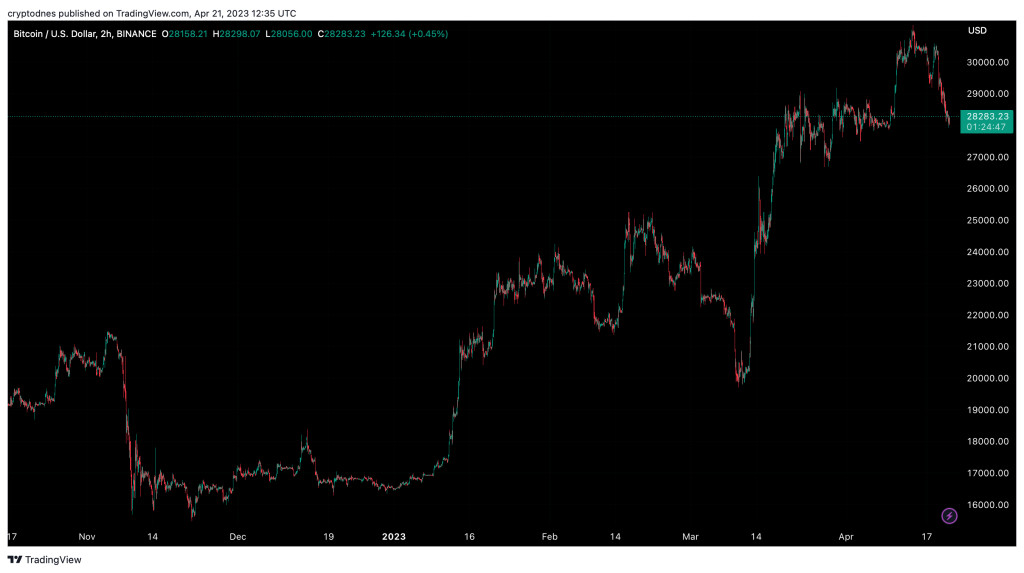

Понастоящем Биткойн се търгува за около $28,280 след значителен спад на цената (-9%) през последната седмица. На дневната графика BTC все още е надолу с 2.6% и има търговски обем от $20.8 милиарда.

-

1

Какво се случи през тази седмица в крипто сферата?

05.07.2025 22:00 4 мин. четене -

2

Биткойн може да се понижи до $90,000, твърди експерт

03.07.2025 22:00 2 мин. четене -

3

Биткойн: Ликвидността достигна най-ниското си ниво от години

09.07.2025 20:00 2 мин. четене -

4

Втората по големина банка в Испания стартира търговия с Биткойн и Етериум

07.07.2025 16:45 2 мин. четене -

5

Биткойн: Историческите показатели индикират за предстоящ възход

08.07.2025 18:00 2 мин. четене

Биткойн се изстреля над $122,000 – ще последват ли алткойните?

Биткойн официално преодоля нивото от $122,000, като през последните 24 часа поскъпна с над 3% и достигна $122,300, по данни на CoinMarketCap.

Доминaцията на Биткойн се доближава до ключова съпротива – идва ли следващият алтсезон?

Възможно е да настъпи сериозна промяна в крипто цикъла, тъй като доминацията на Биткойн (BTC.D) отново достига критична дългосрочна съпротива.

Биткойн достигна $119,000, тъй като корпоративното търсене и притокът на ETF-ите нарастват

На 13 юли Биткойн достигна нов исторически връх над $119,000, като продължи бичия си импулс благодарение на институционалното натрупване, намаляващите валутни резерви и техническите модели за пробив.

Биткойн предизвика спор между Майк Новограц и Питър Шиф

Главният изпълнителен директор на Galaxy Digital Майк Новограц поднови дългогодишната си вражда с икономиста и привърженик на златото Питър Шиф, след като последният за пореден път разкритикува Биткойн.

-

1

Какво се случи през тази седмица в крипто сферата?

05.07.2025 22:00 4 мин. четене -

2

Биткойн може да се понижи до $90,000, твърди експерт

03.07.2025 22:00 2 мин. четене -

3

Биткойн: Ликвидността достигна най-ниското си ниво от години

09.07.2025 20:00 2 мин. четене -

4

Втората по големина банка в Испания стартира търговия с Биткойн и Етериум

07.07.2025 16:45 2 мин. четене -

5

Биткойн: Историческите показатели индикират за предстоящ възход

08.07.2025 18:00 2 мин. четене