Индексът Nasdaq спада – какво да очакваме?

26.10.2023 19:00 2 мин. четене Kosta Gushterov

В сряда индексът Nasdaq Composite претърпя 70-ата си корекция в историята поради нарастващата доходност на дългосрочните държавни ценни книжа, която увеличи разходите по заемите и натежа върху акциите.

В началото на годината технологичният Nasdaq се повиши, воден от оптимизма, че Федералният резерв ще се откаже от повишаване на лихвените проценти за борба с инфлацията. През последните месеци обаче акциите бяха подложени на натиск, тъй като Федералният резерв подчерта вероятността от трайно повишаване на лихвените проценти.

В сряда индексът се понижи с 2.4%, затваряйки под границата от 12,922.216 пункта, което представлява спад от над 10% спрямо предишния му връх от средата на юли на ниво 14,358.02 пункта, което отговаря на стандартното определение за корекция.

Робърт Павлик, старши портфолио мениджър, подчерта, че рязкото повишаване на дългосрочната доходност на държавните ценни книжа е изплашило инвеститорите, особено тези с инвестиции в бързоразвиващи се технологични акции.

Павлик сравни въздействието с покупателната способност на печеливш от лотарията, като подчерта разликата между лихвите от 2% и лихвите от близо 10%. Той също така прогнозира, че доходността на 10-годишните държавни облигации ще достигне своя връх от 5.25% до 5.5%, което потенциално може да усложни възстановяването на Nasdaq.

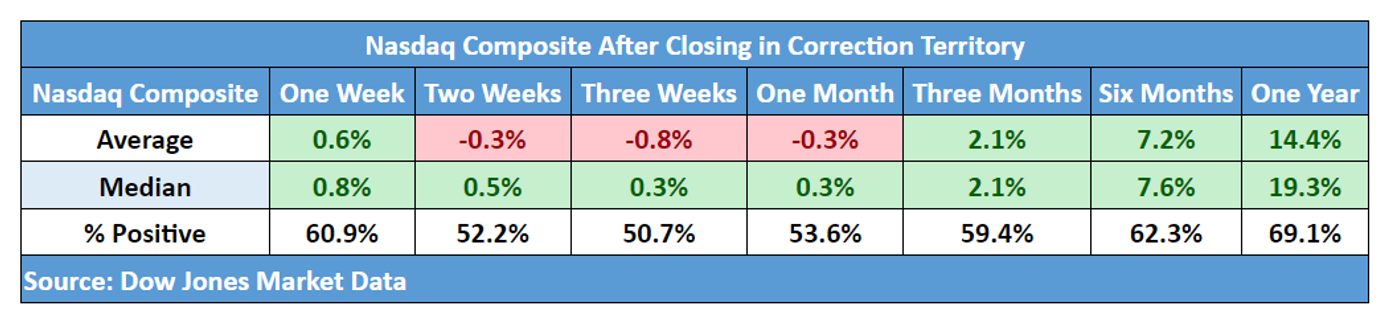

Исторически погледнато, на Nasdaq са били необходими около три месеца, за да покаже подобрение след корекциите, като средната печалба е 14.4% година по-късно.

Щетите бяха най-силно изразени при акциите на бързоразвиващите се технологични компании, като тези на Alphabet Inc. спаднаха с 9.5%, след като печалбите бяха засенчени от слаби резултати в бизнеса на Google Cloud.

Amazon.com Inc. също усети ефекта, като акциите на компанията поевтиняха с 5.6%. Въпреки корекцията Nasdaq остана нагоре с 22.5% за годината, докато Dow Jones Industrial Average се понижи с 0.3%, а индексът S&P 500 нарасна с 9% през 2023 г. по данни на FactSet.

-

1

Ерата на ETF-ите и корпоративните покупки могат да определят следващия ход на Биткойн

22.06.2025 7:00 2 мин. четене -

2

Ето какво подхранва възхода на Биткойн според Майкъл Сейлър

22.06.2025 9:00 2 мин. четене -

3

Биткойн: Трейдър очаква срив от 75% – ето защо

11.06.2025 13:00 2 мин. четене -

4

Над 7 милиона Биткойн монети може да са загубени завинаги, сочи проучване

07.06.2025 11:00 1 мин. четене -

5

Биткойн: Компания от Уолстрийт предоставя ликвидност с нова кредитна инициатива

29.05.2025 11:00 2 мин. четене

Геополитическите сътресения удариха силно Етериум, докато Биткойн запазва устойчивост за сега

Крипто пазарите бяха първите, които поеха удара от ескалиращото напрежение между САЩ и Иран, след като новините за целенасочени въздушни удари по ядрени съоръжения разтърсиха света на дигиталните активи.

Гигант в сферата на недвижимите имоти в САЩ ще подсили Биткойн инвестицията си с $300 милиона

Грант Кардоне добавя изцяло ново измерение към своята империя в областта на недвижимите имоти: Бюджет за Биткойн, достатъчно голям, за да се съревновава с малки хедж фондове.

САЩ нападна Иран: Крипто пазарът реагира

Kрипто пазарите отбелязаха рязък спад през уикенда, след като в събота късно вечерта САЩ проведе първата си военна интервенция в конфликта между Иран и Израел.

Официално: Тексас създава собствен Биткойн резерв

Тексас официално стана третият щат в САЩ, който създаде държавен резерв от Биткойн, което е знак за нарастващата тенденция към приемане на дигиталните активи на държавно ниво.

-

1

Ерата на ETF-ите и корпоративните покупки могат да определят следващия ход на Биткойн

22.06.2025 7:00 2 мин. четене -

2

Ето какво подхранва възхода на Биткойн според Майкъл Сейлър

22.06.2025 9:00 2 мин. четене -

3

Биткойн: Трейдър очаква срив от 75% – ето защо

11.06.2025 13:00 2 мин. четене -

4

Над 7 милиона Биткойн монети може да са загубени завинаги, сочи проучване

07.06.2025 11:00 1 мин. четене -

5

Биткойн: Компания от Уолстрийт предоставя ликвидност с нова кредитна инициатива

29.05.2025 11:00 2 мин. четене