Митата на Тръмп: Исторически модели могат да определят движението на крипто пазара

08.03.2025 9:00 2 мин. четене Alexander Zdravkov

Крипто пазарите изпитват дежа вю, тъй като анализаторите сравняват настоящия макроикономически пейзаж с предишни цикли, особено от ерата на Тръмп.

Тъй като инвеститорите следят отблизо индекса на щатския долар (DXY) и паричното предлагане М2, нарастват спекулациите дали Биткойн и алткойните ще отразят бичия си поход от 2017 г.

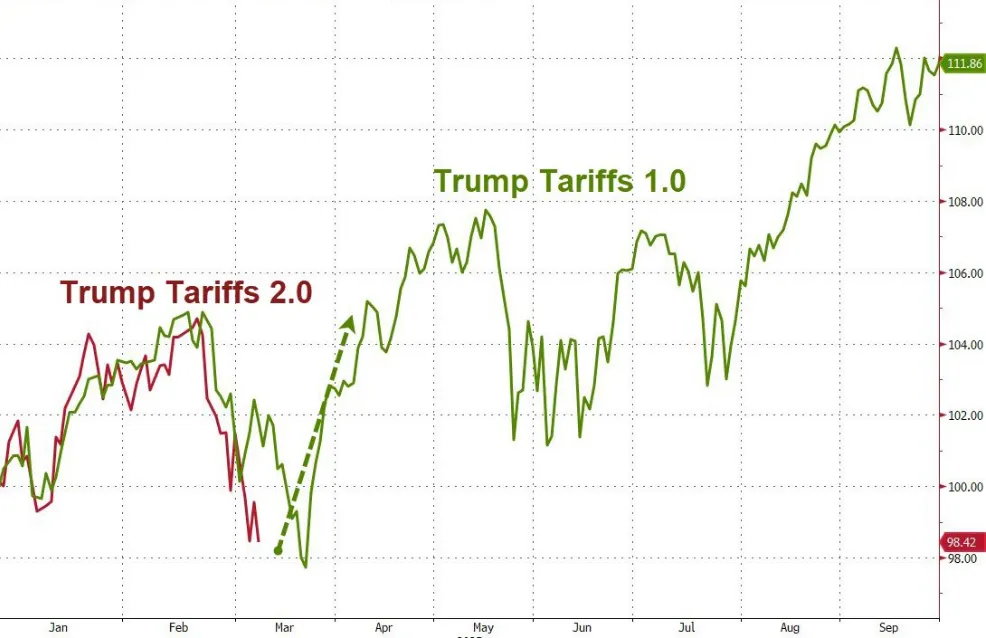

Скорошна графика на ZeroHedge подчерта как движението на DXY през 2025 г. много наподобява модела му от 2016 г., което засилва идеята, че историята може би се повтаря.

Междувременно коментар от The Kobeissi Letter се правят паралели между политиките на Тръмп за търговска война през 2019 г. и тези, които се очакват през 2025 г., като се отбелязват сходни технически движения при акциите, златото, петрола и Биткойн.

Цените на златото се повишиха с над 10% тази година, тъй като инвеститорите търсят сигурни активи, докато ВТС спадна с близо 10%. Това разминаване подчертава променящия се апетит за риск.

ПРОЧЕТИ ОЩЕ:

Съоснователят на Solana е против крипто резерв в САЩ

Неотдавнашният спад на Биткойн подчертава как ликвидността и техническата съпротива играят доминираща роля при колебанията на цените. Анализаторите предполагат, че както и при последната търговска война, тези нестабилни условия могат да предоставят възможности за покупки на дългосрочните инвеститори.

В същото време нарастващата вяра в крипто пространството предполага, че „сезонът на алткойните“ може да съвпадне с „Тръмп-сезона“. Историческите тенденции свидетелстват, че силно рали на Биткойн често предхожда алткойн бум, подобно на цикъла през 2017 г. Освен това отслабването на долара и разширяването на паричното предлагане М2 – и двете исторически бичи за ВТС – биха могли да стимулират по-нататъшни печалби.

Въпреки че несигурността остава висока, историята предполага, че стратегическите инвеститори, които се ориентират в пазарната волатилност, могат да извлекат значителни ползи. Ако моделите от миналото се запазят, Биткойн и алткойните може да са на прага на подновен бичи цикъл, въпреки че краткосрочните ценови колебания остават ключов фактор, който трябва да се наблюдава.

-

1

Trump Media настоява за комбиниран Биткойн и Етериум ETF, разширявайки крипто стратегията си

25.06.2025 18:00 2 мин. четене -

2

Активността в мрежата на Cardano отчита ръст с наближаването на решението за ADA ETF

28.05.2025 19:00 1 мин. четене -

3

Алткойн сезонът може би вече е започнал, но повечето трейдъри не го забелязват

10.06.2025 13:00 1 мин. четене -

4

Предстои ръст за XRP според технически индикатори

28.05.2025 17:00 1 мин. четене -

5

Корпоративният интерес към XRP расте – какво да очакваме?

06.06.2025 12:00 1 мин. четене

BlackRock и Fidelity купиха Биткойн за над $500 милиона

Институционалният интерес към Биткойн отново се засилва, като големи мениджъри на активи предприемат мащабни действия.

Metaplanet си осигури над $500 милиона за покупка на още Биткойн

Регистрираната в Токио компания Metaplanet стартира агресивния си план за придобиване на Биткойн, като си осигури 74.9 милиарда йени ($515 милиона) чрез емитиране на нови акции — първата стъпка в опита си да придобие 1% от общото предлагане на Биткойн.

Trump Media настоява за комбиниран Биткойн и Етериум ETF, разширявайки крипто стратегията си

Trump Media & Technology Group (TMTG), компанията зад Truth Social, ускорява навлизането си в света на крипто инвестициите.

Биткойн ETF-ите привлякоха над $2 милиарда за последните 10 дни

Ентусиазмът на инвеститорите към регистрираните в САЩ спот Биткойн ETF-и достигна нов връх, като през последните 11 търговски дни бяха инвестирани над $2.2 милиарда.

-

1

Trump Media настоява за комбиниран Биткойн и Етериум ETF, разширявайки крипто стратегията си

25.06.2025 18:00 2 мин. четене -

2

Активността в мрежата на Cardano отчита ръст с наближаването на решението за ADA ETF

28.05.2025 19:00 1 мин. четене -

3

Алткойн сезонът може би вече е започнал, но повечето трейдъри не го забелязват

10.06.2025 13:00 1 мин. четене -

4

Предстои ръст за XRP според технически индикатори

28.05.2025 17:00 1 мин. четене -

5

Корпоративният интерес към XRP расте – какво да очакваме?

06.06.2025 12:00 1 мин. четене