Биткойн през 2024: Какво да очакват инвеститорите?

12.12.2022 7:27 3 мин. четене Alexander Stefanov

Един катализатор може да се отрази много позитивно на цената на водещата по пазарна капитализация криптовалута, а оттам и на целия пазар.

Следващият халвинг на Биткойн (BTC), който се очаква да се случи между април и май 2024 г.може да се отрази положително на притежателите на актива.

Какво въздействие може да окаже халвинга?

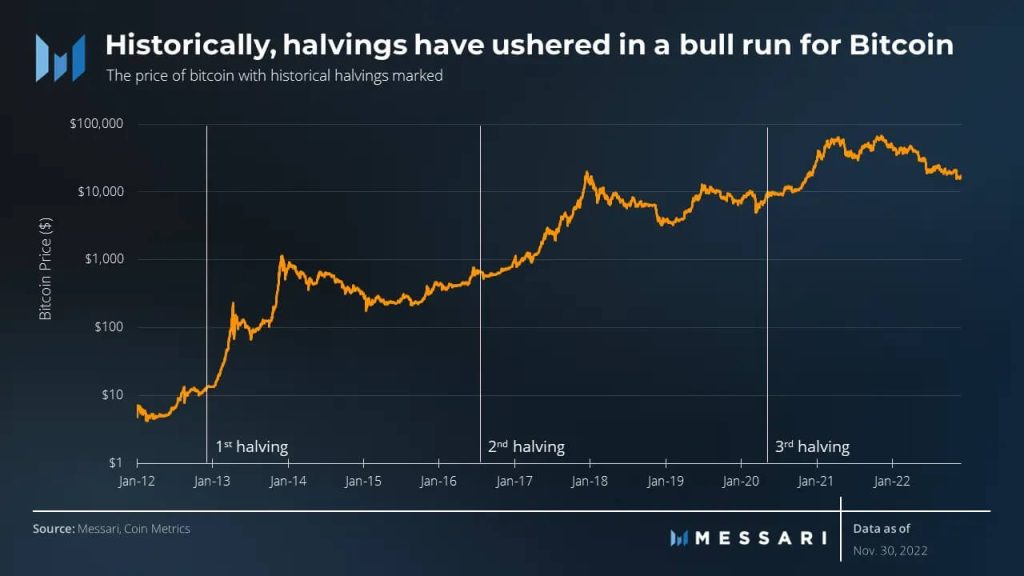

Според нов доклад на компанията за анализи Messari, събитието може да предизвика рали на BTC.

Халвингът намалява количеството биткойни, добивани с всеки блок, като по този начин намалява общото предлагане на актива. Това може да доведе до увеличаване на търсенето, тъй като е вероятно повече инвеститори да закупят Биткойн с надеждата да се възползват от нарастващите цени. Освен това ограниченото предлагане може да действа и като хедж срещу инфлацията за тези, които инвестират в BTC.

Както може да се види от изображението по-долу, след халвинг винаги следва скок на цената и възход.

Въпреки че това намаляване на наградите може да има подобен ефект върху цената, миньорите могат да бъдат засегнати.

Един от недостатъците на халвинга е, че то може да доведе до намаляване на стимулите за миньорите да продължат да верифицират транзакциите. Ако твърде много от тях прекратят дейността си, това би довело до намаляване на цялостната сигурност на мрежата на Биткойн и до спад в скоростта на работа.

Таксите, които се плащат на миньорите, също са намалели и са достигнали едномесечно дъно, според Glassnode.

📉 #Bitcoin $BTC Percent Miner Revenue from Fees (7d MA) just reached a 1-month low of 1.981%

Previous 1-month low of 1.998% was observed on 10 December 2022

View metric:https://t.co/NphJIZNcsL pic.twitter.com/haLVdFDR6C

— glassnode alerts (@glassnodealerts) December 11, 2022

Този спад в приходите и таксите преди намаляването им наполовина може да представлява сериозна заплаха за добиващите в мрежата.

За да остане добивът рентабилен, цената на Биткойн ще трябва да се покачи.

Други фактори

Броят на адресите, притежаващи повече от една монета, беше достигнал исторически максимум от 192,000. Това подсказва, че интересът към актива от страна на големите инвеститори нараства.

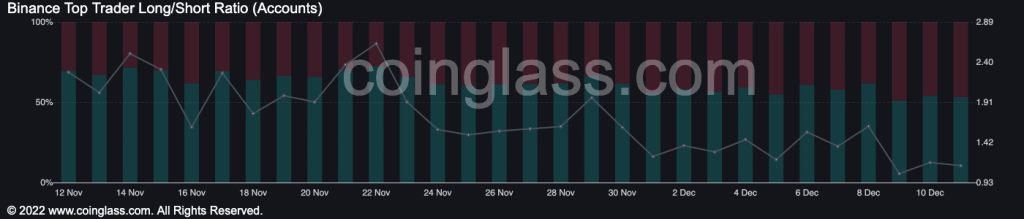

Въпреки че големите адреси бяха показали интерес си към Биткойн, броят на търговците, които отварят дълги (лонг) позиции на BTC, спадна. Както може да се види от изображението по-долу, броят на търговците с лонг позиция в Биткойн, намаля през последния месец.

Липсата на дълги позиции с ливъридж може говори за спад в размера на спекулациите на пазара, което индикира, че по-малко инвеститори са склонни да поемат по-голям риск. Това може да доведе до намаляване на общата волатилност и до стабилизиращ ефект върху цената на Биткойн. В допълнение, това може да намали ликвидността на пазара, тъй като по-малко търговци ще могат бързо да влизат и излизат от позиции с висока честота.

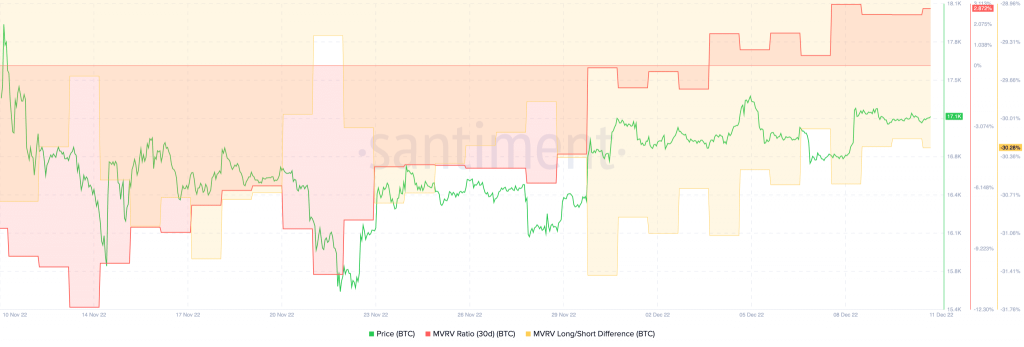

Друг фактор, който би могъл да повлияе на цената на BTC, е стимулът на краткосрочните притежатели да продават своите позиции. На изображението по-долу може да се види, че съотношението на пазарната стойност към реализираната стойност (MVRV) се е увеличило. Това предполага, че в момента повече притежатели биха могли да реализират печалба, ако продадат.

Ако краткосрочните продавачи се поддадат на натиска и започнат да продават, това може да доведе до леко поевтиняване на Биткойн в близко бъдеще.

-

1

Цената на Биткойн достигна рекордни равнища, докато балансите на борсите се сринаха

12.07.2025 19:00 2 мин. четене -

2

Гигантът в електронните спортове навлиза в Биткойн майнинга

05.07.2025 13:00 2 мин. четене -

3

От Strategy твърдят, че компанията може да преживее срив на Биткойн до $20,000

16.07.2025 22:00 2 мин. четене -

4

Strategy на Майкъл Сейлър прекъсна последователната серия от покупки – какви са причините?

07.07.2025 17:30 2 мин. четене -

5

Ето как реагира Биткойн на PPI доклада за юни

16.07.2025 18:00 2 мин. четене

Strategy набира $2 милиарда за покупка на още Биткойн

MicroStrategy удвоява стратегията си за Биткойн с мащабно набиране на средства в размер на $2 милиарда. Първоначално планираната сума от $500 милиона, компанията разшири предлагането си, след като видя силно инвеститорско търсене.

Arkham Intelligence: Правителството на САЩ държи поне 198,000 BTC

По данни на Arkham Intelligence правителството на САЩ притежава над 198,000 BTC на стойност приблизително $23.5 милиарда.

Tesla oтчита ръст на приходите през второто тримесечие – какви са причините?

През второто тримесечие на 2025 г. Tesla зашемети инвеститорите с печалба от $1.2 милиарда, което е почти три пъти повече от нетната печалба за предходното тримесечие.

Най-големият Биткойн миньор набира $850 милиона, за да купи ВТС

MARA Holdings, Inc. (NASDAQ: MARA), водеща компания в областта на дигиталната инфраструктура и добива на Биткойн, обяви плановете си да набере $850 милиона чрез частно предлагане на 0.00% конвертируеми старши облигации с падеж 2032 г.

-

1

Цената на Биткойн достигна рекордни равнища, докато балансите на борсите се сринаха

12.07.2025 19:00 2 мин. четене -

2

Гигантът в електронните спортове навлиза в Биткойн майнинга

05.07.2025 13:00 2 мин. четене -

3

От Strategy твърдят, че компанията може да преживее срив на Биткойн до $20,000

16.07.2025 22:00 2 мин. четене -

4

Strategy на Майкъл Сейлър прекъсна последователната серия от покупки – какви са причините?

07.07.2025 17:30 2 мин. четене -

5

Ето как реагира Биткойн на PPI доклада за юни

16.07.2025 18:00 2 мин. четене