Абсурдни ли са сравненията на Биткойн със златото?

18.01.2021 12:13 2 мин. четене

Сравнението между Биткойн и злато е толкова широко разпространено, колкото самия Биткойн.

Въпреки разкачането на двата актива обаче, групата на заинтересованите и активни инвеститори и при двата е почти еднаква и има припокриване.

Всъщност, търговците и анализаторите в крипто Twitter се занимават с двата актива вече повече от 3 години.

Главният икономист и стратег в Rosenberg Research & Associates Inc. Дейвид Розенберг е един от тези анализатори, като той коментира същото в туит от 15-ти януари 2021 г.

Той разгледа популярните сравнения между Биткойн и златото, и се запита дали не са абсурдни. Според Розенберг никой никога не говори за риска златото да достигне нула, защото не може.

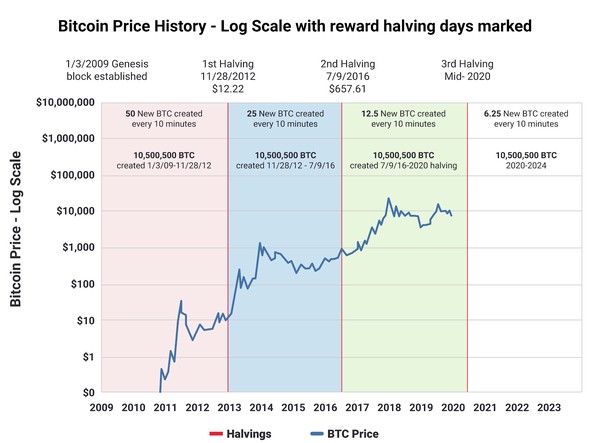

Въпреки това, може би отдавна сме преминали етапа, когато Биткойн може да стигне до нула, още през 2013 г. С всеки изминал халвинг на Биткойн цената се покачва нагоре и има само поскъпване и вертикален растеж на графиките на цените. Това е причината, поради която цената никога не е спаднала до нивата преди халвинга от предишните цикли.

Ценовите тенденции в последователни пазарни цикли може да са достатъчно доказателство за поскъпване на цените. Въпреки това, противно на това, което предложи Розенберг, сравняването на Биткойн и злато може да не е напълно абсурдно.

Сравнението съществува и не може да бъде отречено, въпреки отделянето и тонове паралели, направени между двата актива. Вместо абсурдни, сравненията са като цели.

Те правят биткойните по-масови и стимулират приемането. Всъщност може да се твърди, че целият сценарии за „дигитално злато“ има за цел да стимулира масовото приемане.

Тези сравнения не изискват копиране на скоковете в цените. И така, каква е добавената стойност за търговец на дребно, следвайки тези сценарии през различни фази от пазарния цикъл?

Е, златният фрактал от 70-те години, популяризиран от медиите, е нещо подобно и може да се приеме като идеал или цел за ценовото рали на Биткойн.

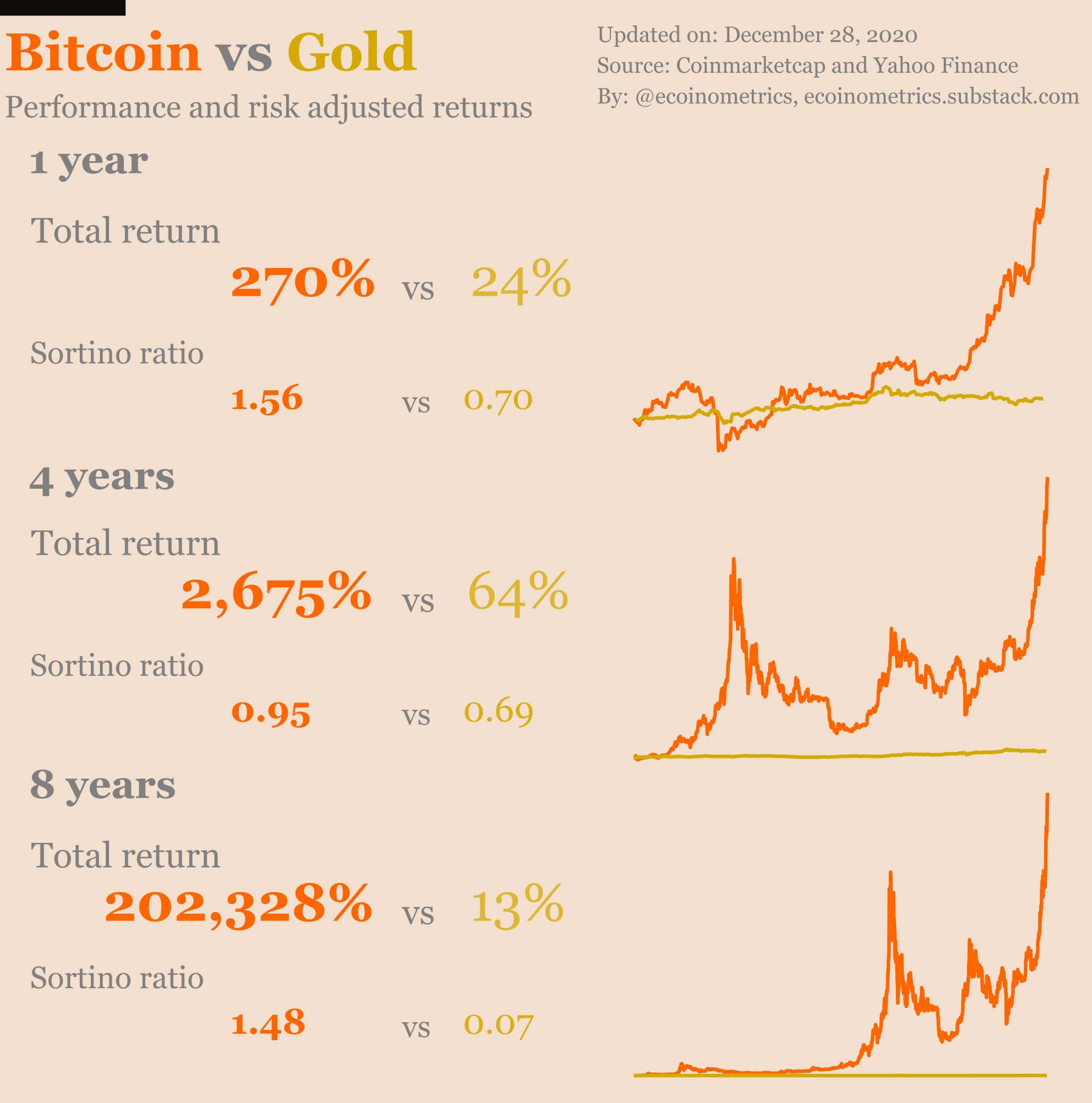

Повишената стабилност и приемане са ключови за подобни сравнения. Дългосрочното държане на злато до известна степен дава сравнително висока възвръщаемост в сравнение с акциите и недвижимите имоти, а възвръщаемостта на Биткойн е по-добра от другите основни активи. Докато NVT с коригиран риск е по-висок от другите активи, BTC няма да достигне нула или близо до нулата.

Би било причина за тревога, ако институциите започнат да продават и излизат на траншове, но в момента това не се случва. Разглеждайки текущите графики на цените и обемите на търговия както на спот, така и на борсите с деривати, това изглежда малко вероятно.

-

1

Биткойн е под натиск преди ключови икономически данни от Фед

07.05.2025 17:30 1 мин. четене -

2

Биткойн набира инерция, достигайки границата от $98,000

02.05.2025 6:00 1 мин. четене -

3

Корпоративните Биткойн активи достигнаха $16 милиарда през 2025 г.

14.05.2025 17:00 2 мин. четене -

4

Биткойн: Предстои възход, ако успее да задържи ключова подкрепа

18.05.2025 17:00 1 мин. четене -

5

Биткойн премина границата от $110,000 – какви са причините за рекордните стойности?

22.05.2025 11:35 2 мин. четене

Биткойн ще стигне $200,000 през 2025 година според анализатори

Историческият скок на Биткойн над $111,000 тази седмица поднови спекулациите за това докъде може да стигне ралито – някои анализатори вече прогнозират $200,000 до края на 2025 г.

Ето защо Робърт Кийосаки не спира да вярва в Биткойн

Робърт Кийосаки не се включва в Биткойн, защото е модерно – той го вижда като отговор на сринатата финансова система.

Биткойн ETF-ите счупиха рекорд за 2025 г. на фона на нарастващото институционално търсене

Търговската активност на спот Биткойн ETF-ите в САЩ току-що достигна нов рекорд за 2025 г., отбелязвайки важен етап в институционалния прием на криптовалутите.

Централните банки купуват злато, а не Биткойн – Питър Шиф с коментар по темата

Докато светът се бори с икономическите сътресения, златото отново заема централно място – и икономистът Питър Шиф вижда в това предупредителен сигнал за привържениците на Биткойн.

-

1

Биткойн е под натиск преди ключови икономически данни от Фед

07.05.2025 17:30 1 мин. четене -

2

Биткойн набира инерция, достигайки границата от $98,000

02.05.2025 6:00 1 мин. четене -

3

Корпоративните Биткойн активи достигнаха $16 милиарда през 2025 г.

14.05.2025 17:00 2 мин. четене -

4

Биткойн: Предстои възход, ако успее да задържи ключова подкрепа

18.05.2025 17:00 1 мин. четене -

5

Биткойн премина границата от $110,000 – какви са причините за рекордните стойности?

22.05.2025 11:35 2 мин. четене