Ето какво ще се случи с Биткойн докато стигне $500,000, според близнаците Уинкълвос

30.08.2020 12:00 3 мин. четене

Тайлър и Камерън Уинкълвос, съоснователите на крипто борсата Gemini, смятат, че Биткойн е изключително подценен, докато се търгува под $500,000.

В дълга блог публикация, близнаците Уинкълвос подробно обясняват как паричните политики на правителството на САЩ и Федералния резерв правят много вероятни перспективите за хиперинфлация.

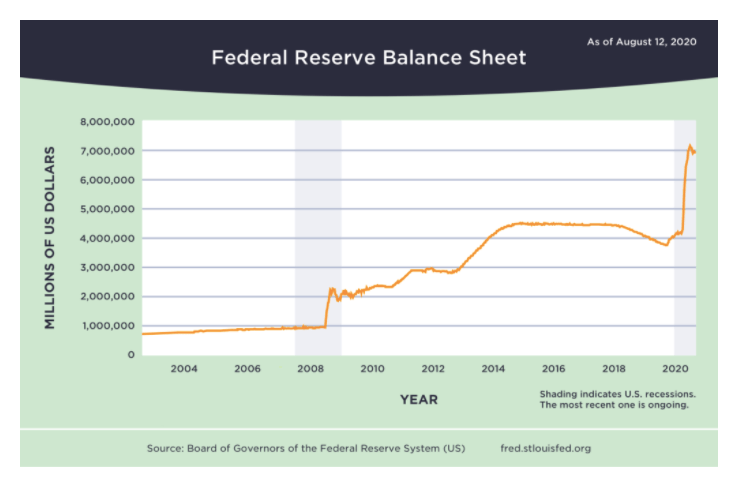

Биткойн предприемачите казват, че американският дълг може да набъбне до $29 трилиона през 2021 г. от $22 трилиона в началото на годината. Gemini също посочват, че в опит да монетизира дълга, Фед е увеличил значително баланса си от около $2 трилиона през 2010 г. до над $7 трилиона тази година.

С появата на Covid-19, близнаците Уинкълвос казват, че светът сега е изправен пред планина от дългове.

„От 2009 до 2019 г. съотношението на дълга към БВП на САЩ нарасна от 83% на 106% – след COVID е на път да достигне 135% до септември тази година. В заключение, съотношението на дълга към БВП на САЩ ще нарасне повече тази година, отколкото през предходното десетилетие. Съотношението на дълга към БВП на Китай е 300% в началото на пандемията COVID и е нараснало до 318% към първото тримесечие на 2020 г. Останалата част от света не се справя по-добре.“

Въпреки че има няколко варианта за справяне с огромния дълг, BTC магнатите отбелязват, че правителството вероятно ще следва стратегия, която ще намали стойността на щатския долар чрез инфлация.

„Когато централната банка избере да следва мека стратегия по подразбиране, тя се насочва към определен процент на инфлацията и продължава да печата достатъчно пари, за да я удари. Веднъж постигнат, този целеви процент на инфлация намалява задълженията на държавния дълг със същия процент.“

Докато инфлацията се подава на хоризонта, близнаците Уинкълвос прогнозират, че инвеститорите ще потърсят убежище в активи тип запас от стойност (SOV).

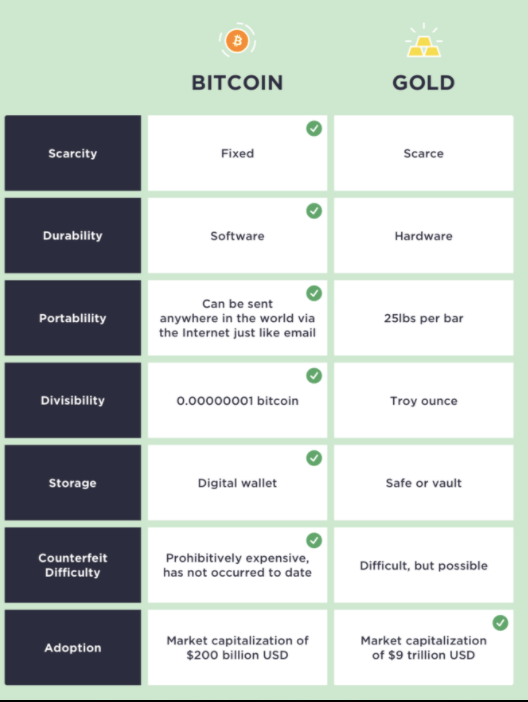

Въпреки че златото е изпитаният хедж срещу инфлация, ранните инвеститори в BTC посочват, че благородният метал е по-незначителен в сравнение с Биткойн в много аспекти, включително предлагането и преносимостта. Предлагането на златото може да не е толкова много на Земята, но то е изобилно в космоса. Също така, златото може да бъде много трудно да се движи по време на криза.

Междувременно, предлагането на BTC завинаги е фиксирано на 21 милиона. Флагманската криптовалута също може лесно да се прехвърля навсякъде по света 24/7.

Поради предимствата на BTC, близнаците вярват, че най-добрата криптовалута ще ‘канибализира‘ пазарната капитализация на златото от $9 трилиона.

„Ако сме прави за използването на златна рамка за оценяване на Биткойн и актива продължава по този път, тогава бичия сценарий за Биткойн е, че той е подценен с кратно на 45. Казано по различен начин, стойността на Биткойн може да скочи 45 пъти от където е днес, което означава, че можем да видим цена от $500,000 за Биткойн.“

-

1

AI определи най-важните крипто трендове

20.07.2025 11:00 2 мин. четене -

2

Биткойн ще замени американския долар – Тим Дрейпър

21.07.2025 10:45 2 мин. четене -

3

Toп 10 на най-популярните криптовалути сега според CoinGecko

18.07.2025 21:00 2 мин. четене -

4

Цената на Биткойн достигна рекордни равнища, докато балансите на борсите се сринаха

12.07.2025 19:00 2 мин. четене -

5

Крипто пазарът отчита спад – какви са причините?

23.07.2025 21:00 2 мин. четене

Крипто пазарът отчита спад – какви са причините?

Крипто пазарът спадна с 1.82% през последните 24 часа, с което сложи край на многодневната си серия от печалби.

Ето кога Биткойн може да достигне своя връх, въз основа на исторически показатели

Според нова графика, споделена от Bitcoin Magazine Pro, настоящият пазарен цикъл на Биткойн може би навлиза в последния си етап – до потенциалния пазарен връх остават по-малко от 100 дни.

SPACEX на Илон Мъск прехвърли Биткойн за $150 милиона

SpaceX прехвърли 1,308 BTC – на стойност около $150 милиона – на нов адрес в портфейла си, с което отбеляза първата си ончейн активност от повече от три години.

Тест на подкрепата или предстоящ пробив за цената на Биткойн?

Биткойн се консолидира около $119,000 след достигнатия миналата седмица исторически връх над $123,000.

-

1

AI определи най-важните крипто трендове

20.07.2025 11:00 2 мин. четене -

2

Биткойн ще замени американския долар – Тим Дрейпър

21.07.2025 10:45 2 мин. четене -

3

Toп 10 на най-популярните криптовалути сега според CoinGecko

18.07.2025 21:00 2 мин. четене -

4

Цената на Биткойн достигна рекордни равнища, докато балансите на борсите се сринаха

12.07.2025 19:00 2 мин. четене -

5

Крипто пазарът отчита спад – какви са причините?

23.07.2025 21:00 2 мин. четене