3 добри причини да включите Биткойн в портфолиото си

14.10.2019 9:15 2 мин. четене

По-рано тази седмица инвестиционната компания “VanEck” говори за Биткойн в изключително впечатляващо представяне от 31 страници.

В блог публикация от 8-ми октомври, VanEck се съсредоточи върху трите причини за включване на BTC във всяко инвестиционно портфолио.

Публикацията на VanEck започва с обяснение за разликата между два типа стойност:

- присъща стойност: активът има присъща стойност, когато “произвежда паричен поток или има явна полезност”; примери са акции и недвижими имоти.

- парична стойност: това се отнася до стойността, която един актив може да има “над неговата вътрешна стойност”; примери за такива активи са благородните метали и произведенията на изкуството.

Ако приемем, че Биткойн е актив, имащ парична стойност, ето няколко добри причини за включването му в инвестиционен портфейл:

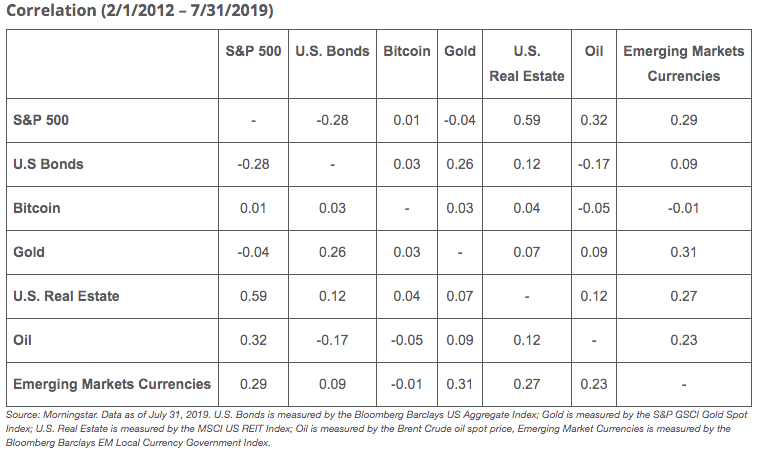

Биткойн има много ниска корелация с класическите класове активи

Много ниската корелация на BTC с традиционните класове активи, като пазарни индекси, облигации и злато, може “потенциално да увеличи диверсификацията на портфейла”.

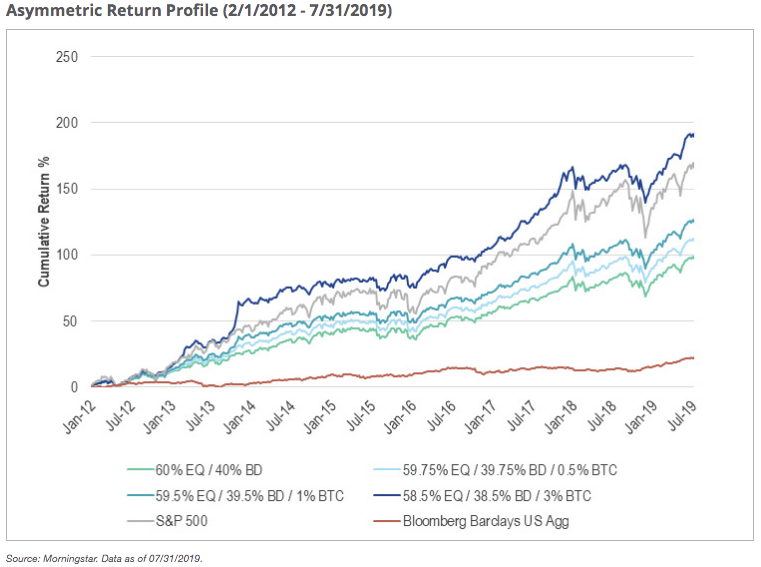

Биткойн има асиметричен профил на възвращаемост

Както показва графиката по-долу, дори разпределянето на много малък процент от инвестиционния портфейл в Биткойн може значително да подобри “кумулативната възвръщаемост на портфолио с 60% акции и 40% облигации, като само минимално би повлиял на неговата волатилност”.

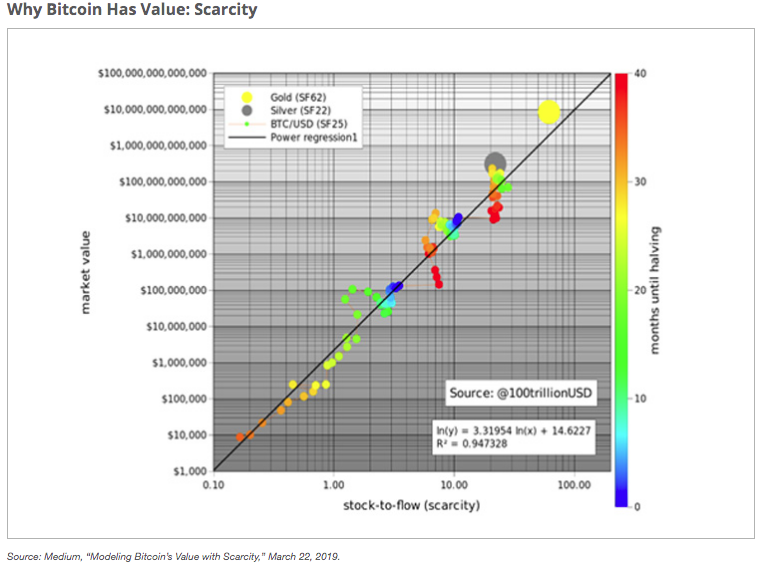

Оскъдността на Биткойн помага на стойността му да расте

В публикацията се дефинира “коефициент на запас към потока“ (stock-to-flow) като “сумата на актив, която се съхранява в резерви, разделена на сумата на този актив, произведена за даден период от време”.

VanEck казва, че въз основа на исторически данни, оскъдността на Биткойн, измерена чрез съотношението на запасите към потока, има потенциал да се увеличи стойността му.

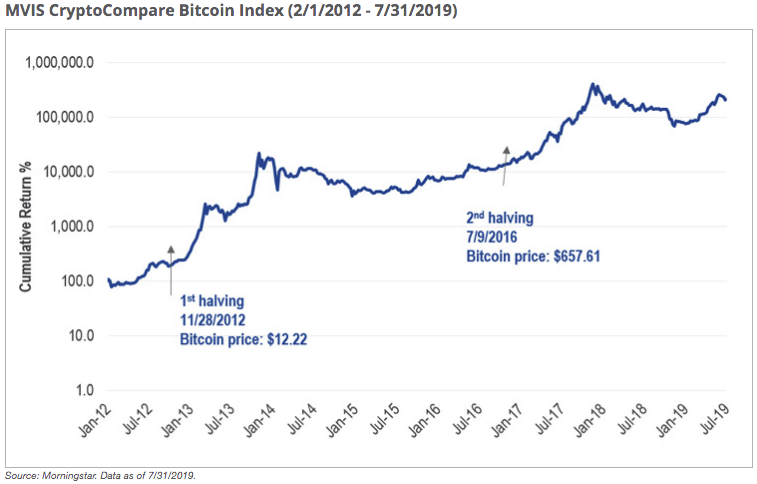

Компанията също така твърди, че халвингите (т.е. намалението на възнагражденията за блоков добив с 50%, което се случва приблизително на всеки четири години) “предизвиква” оскъдица и че цената на Биткойн “исторически се е увеличава след халвинг”.

-

1

Етериум изпревари Биткойн по този показател

17.07.2025 10:30 2 мин. четене -

2

AI определи най-важните крипто трендове

20.07.2025 11:00 2 мин. четене -

3

Toп 10 на най-популярните криптовалути сега според CoinGecko

18.07.2025 21:00 2 мин. четене -

4

Биткойн ще замени американския долар – Тим Дрейпър

21.07.2025 10:45 2 мин. четене -

5

Гигантът в електронните спортове навлиза в Биткойн майнинга

05.07.2025 13:00 2 мин. четене

Ето кога Биткойн може да достигне своя връх, въз основа на исторически показатели

Според нова графика, споделена от Bitcoin Magazine Pro, настоящият пазарен цикъл на Биткойн може би навлиза в последния си етап – до потенциалния пазарен връх остават по-малко от 100 дни.

SPACEX на Илон Мъск прехвърли Биткойн за $150 милиона

SpaceX прехвърли 1,308 BTC – на стойност около $150 милиона – на нов адрес в портфейла си, с което отбеляза първата си ончейн активност от повече от три години.

Тест на подкрепата или предстоящ пробив за цената на Биткойн?

Биткойн се консолидира около $119,000 след достигнатия миналата седмица исторически връх над $123,000.

Биткойн: Постъпленията на борсите се увеличават – какво означава това за алткойните?

Биткойн регистрира най-големия си нетен приток към борсите от юли 2024 г. насам, което е сигнал за потенциална промяна в пазарното поведение.

-

1

Етериум изпревари Биткойн по този показател

17.07.2025 10:30 2 мин. четене -

2

AI определи най-важните крипто трендове

20.07.2025 11:00 2 мин. четене -

3

Toп 10 на най-популярните криптовалути сега според CoinGecko

18.07.2025 21:00 2 мин. четене -

4

Биткойн ще замени американския долар – Тим Дрейпър

21.07.2025 10:45 2 мин. четене -

5

Гигантът в електронните спортове навлиза в Биткойн майнинга

05.07.2025 13:00 2 мин. четене