Трилиони долари в готовност да навлязат на пазарите – но не и на фондовия

15.01.2024 22:00 2 мин. четене Kosta Gushterov

Калиш отхвърля общоприетото мнение, че наличието на "парични средства настрана" може да окаже положително въздействие върху акциите, като го смята по-скоро за "пропаганда".

Той подкрепи тази гледна точка, проучвайки 40-годишни исторически данни от индустрията на паричния пазар.

Мактростратегът постави въпроса дали някой е проучил задълбочено историческите данни и изследователският екип на NDR се впусна в проучването им.

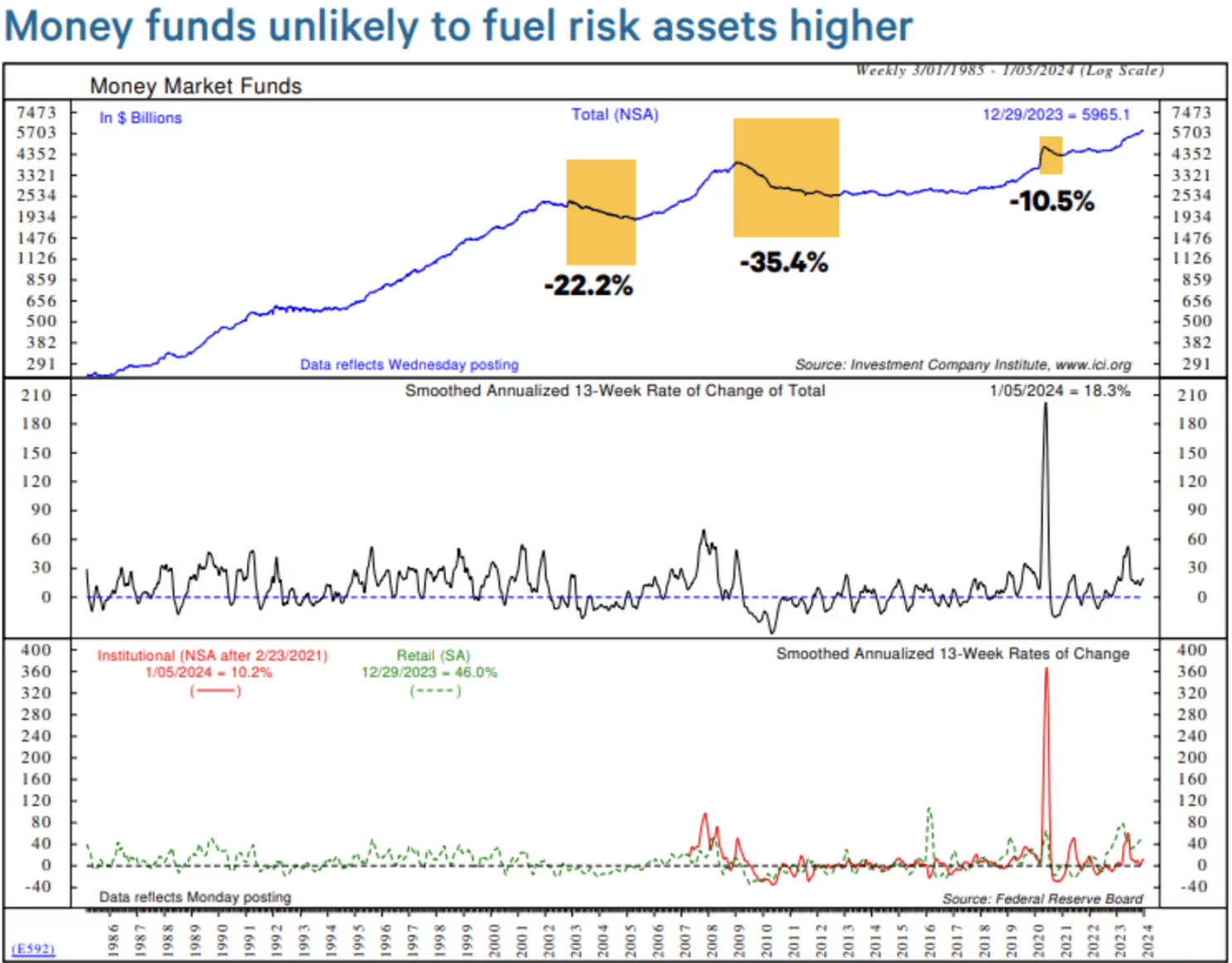

Те идентифицираха три забележителни спада в данните за фондовете на паричния пазар през последните четири десетилетия, като най-значителният спад от 35.4%, равняващ се на $1.4 трилиона, настъпи преди около дванадесет години след световната финансова криза.

Други значими спадове включват спад от 22.2 % след спукването на балона на технологичните акции в началото на 2000 г. и спад от 10.5 % през 2020 г. по време на пандемията.

Важното е, че и трите случая на спадове съвпаднаха с интервенции на Федералния резерв, насочени към облекчаване на паричната политика и стимулиране на икономиката.

Тези действия мотивираха инвеститорите да пренасочат средства от парични средства към по-високодоходни активи, както подчерта Калиш. Забележително е, че през изминалата година фондовете на паричния пазар привлякоха приблизително $1.4 трилиона, по данни на NDR.

Важно е да се признае, че предишните спадове на активите на паричния пазар се случиха след значителни движения на мечия пазар при акциите, което примами инвеститорите да се върнат към акциите и да се отдалечат от паричните средства.

Според Калиш в момента такива условия не са налице, особено при положение че фондовете на паричния пазар носят 5% или повече доходност, а акциите достигат рекордни стойности. Индексът S&P 500 за кратко надмина предишния си рекорд по затваряне, поставен преди около две години, докато Dow Jones Industrial Average също постигна серия от рекордни затваряния след значителните печалби през четвъртото тримесечие.

Силната икономика и забележителният спад на доходността на 10-годишните държавни ценни книжа през последните месеци на 2023 г. дадоха силен тласък на ралито на фондовия пазар.

Въпреки че през октомври референтната лихва за кратко надхвърли 5%, оттогава тя се понижи до около 4%, предлагайки облекчение за кредитополучателите, които искат да наберат нов дълг или да се рефинансират.

В заключение Калиш прогнозира, че макар да има причини за оптимизъм по отношение на акциите и кредитите, значителната купчина парични средства може да не е стабилен фактор в този контекст.

-

1

Как ще се развие фондовият пазар, ако Тръмп реформира Федералния резерв?

29.06.2025 14:00 2 мин. четене -

2

Акциите на Coinbase отчитат над 40% ръст през юни – какви са причините?

29.06.2025 16:00 2 мин. четене -

3

Законът GENIUS може да промени правната битка срещу До Куон

30.06.2025 9:30 1 мин. четене -

4

Какво разкриват новите данни от Брайън Армстронг за институционалния прием на криптовалутите

30.06.2025 7:00 2 мин. четене -

5

Ripple подаде заявление за национален банков лиценз

03.07.2025 8:00 2 мин. четене

Ето защо Фед може да понижи лихвите по-рано от очакваното според Goldman Sachs

Goldman Sachs вече очаква Федералният резерв да започне да намалява лихвените проценти по-рано от предварителните прогнози, като предвижда първото понижение още през септември 2025 г.

Robinhood подлежи на проверка от Европейска банка – ето защо

Централната банка на Литва се обърна към Robinhood за допълнителна информация относно нововъведените си продукти за търговия с токенизирани акции, след като OpenAI публично се дистанцира от инициативата.

САЩ налага мита на няколко държави: Ще реагира ли крипто пазарът?

Докато президентът Тръмп ускорява стратегията си за мита преди крайния срок на 1 август, нови писма от Белия дом разкриват официални търговски предупреждения, изпратени до редица държави, включително Тунис, Камбоджа, Индонезия и други.

Илон Мъск представи политически проект – ще подкрепи ли Биткойн?

Технологичният милиардер Илон Мъск представи ново политическо движение, наречено „America Party“, което позиционира като пряко предизвикателство към дългогодишната двупартийна система в Съединените щати.

-

1

Как ще се развие фондовият пазар, ако Тръмп реформира Федералния резерв?

29.06.2025 14:00 2 мин. четене -

2

Акциите на Coinbase отчитат над 40% ръст през юни – какви са причините?

29.06.2025 16:00 2 мин. четене -

3

Законът GENIUS може да промени правната битка срещу До Куон

30.06.2025 9:30 1 мин. четене -

4

Какво разкриват новите данни от Брайън Армстронг за институционалния прием на криптовалутите

30.06.2025 7:00 2 мин. четене -

5

Ripple подаде заявление за национален банков лиценз

03.07.2025 8:00 2 мин. четене