Лошите новини са добри новини за пазара на акции – ето защо

31.07.2023 19:00 2 мин. четене Kosta Gushterov

Предстоящата седмица е от голямо значение за пазара на акции през това лято, особено с публикуването на данните за заплатите и отчетите за приходите на Amazon и Apple.

На пресконференцията на Федералния комитет по операциите на открития пазар (FOMC) през миналата седмица председателят Джером Пауъл обсъди възможността централната банка да премине към намаляване на лихвените проценти.

Goldman Sachs предостави ценни идеи за това как да търгуваме при сценарий на меко приземяване. Икономистът Спенсър Хил отбеляза, че чувствителността на фондовия пазар към инфлационните новини сега е 12 пъти по-висока от историческите норми.

Загрижеността на пазара към данните за инфлацията съвпада с прогнозата на Goldman Sachs за липса на повишения на лихвените проценти както на заседанията през септември, така и през ноември поради очакванията за намаляване на инфлацията, въпреки стабилните данни за пазара на труда и положителния растеж на БВП в очите на Фед.

Занапред се очаква над средната чувствителност към данните за цените и заплатите, тъй като напредъкът към постигане на инфлация в диапазона от ниски до средни стойности от 2% ще окаже значително влияние върху решенията на FOMC за спиране на повишаването на лихвените проценти и евентуално за започване на тяхното намаляване.

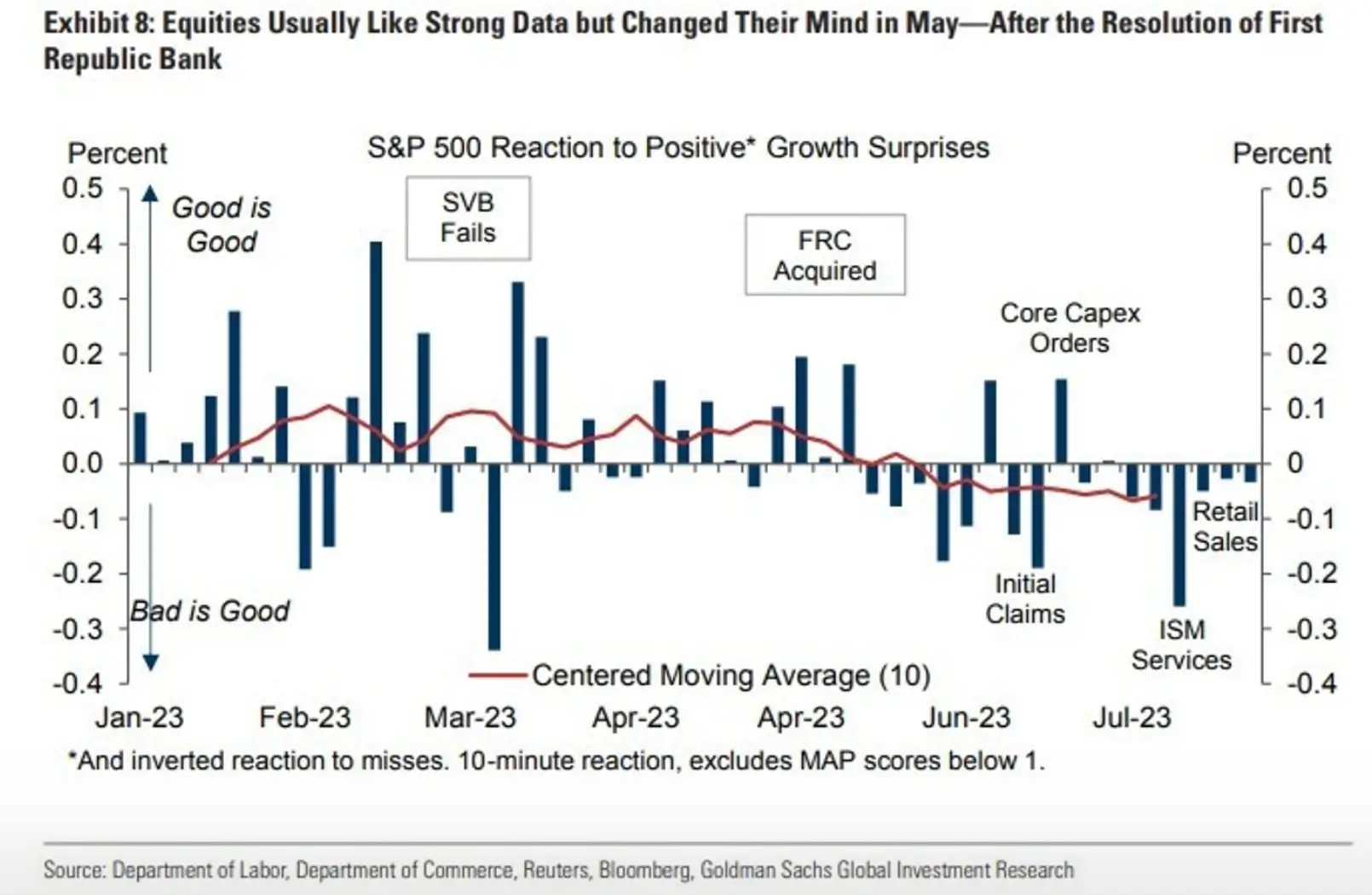

Интересно е, че реакцията на пазара на изненади, свързани с растежа, не е благоприятна.

Например докладът за продажбите на дребно през юни предизвика отрицателна реакция при фючърсите на S&P в рамките на следващите 30 минути. Изглежда, че пазарът се връща към реакцията „лошото е добро„, при която данните за мек растеж са предпочитани от инвестиралите в акции.

ПРОЧЕТИ ОЩЕ:

Топ банка глобена за стотици милиони – ето защо

Това предпочитание произтича от страха, че растеж над диапазона 1-2% от 2022 г. може да доведе до повече повишения на лихвените проценти. Този феномен на положителни пазарни реакции към лоши данни се е проявявал и преди, като се наблюдава сходство между настоящата ситуация през лятото на 2023 г. и обстоятелствата през 2000 г. и началото на 2001 г.

Икономистът Хил смята, че тези нетипични реакции на акциите към данните за растежа ще продължат, докато страховете от рецесия остават потиснати, а Фед поддържа активна тенденция към затягане на лихвените проценти по време на срещите си „на живо„.

Пазарните участници трябва да имат предвид мантрата „лошото е добро„, докато очакват публикуването на доклада на ISM за производството и данните за откритите работни места във вторник, последвани от доклада за заплатите извън селското стопанство в петък.

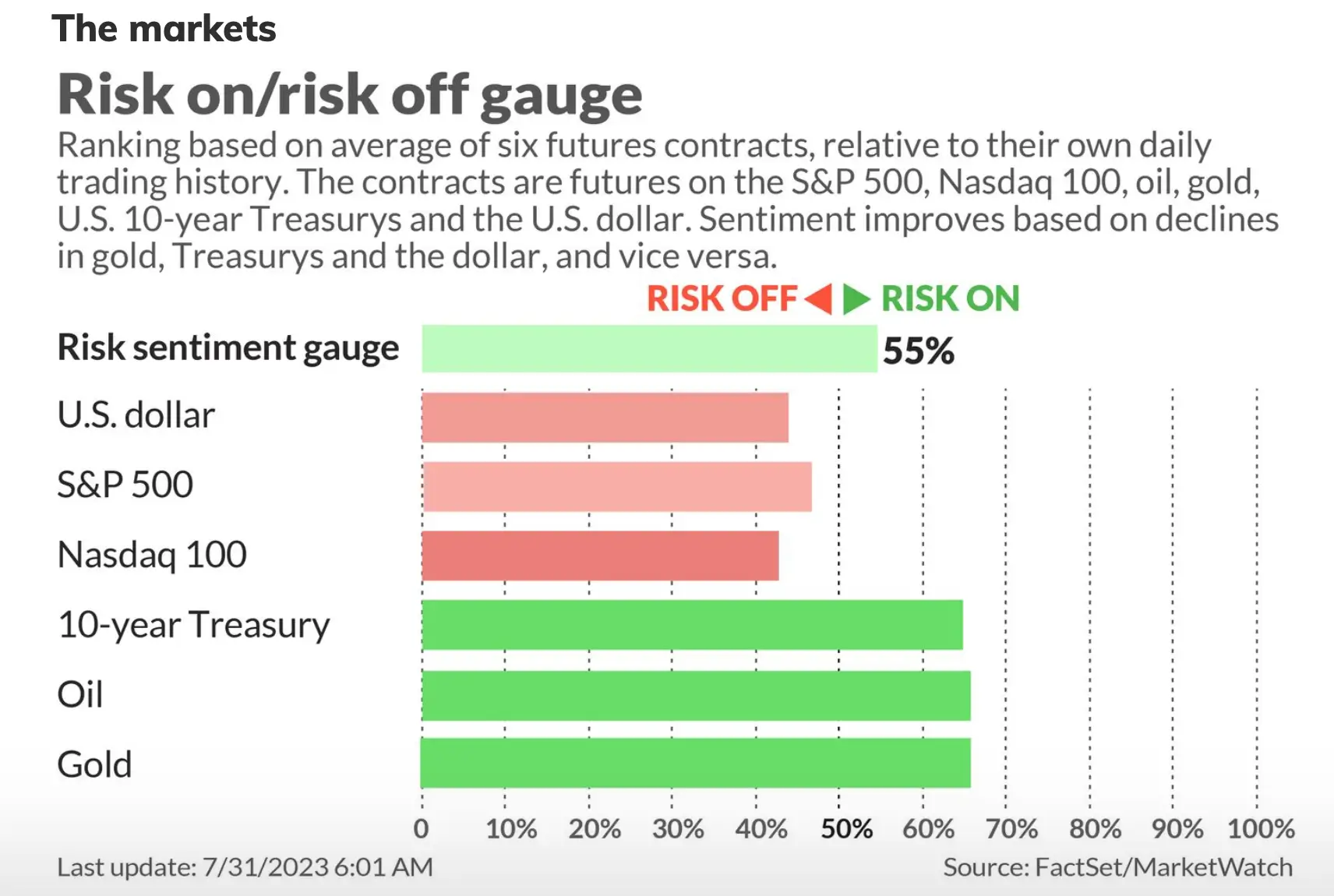

Фючърсите върху американските акции показаха леко възходящо движение, като до момента през този месец S&P 500 е нараснал с 3%. Фючърсите на суровия петрол за същия период от време се търгуват на цена над $81 за барел, а доходността на 10-годишните държавни ценни книжа е малко под 4%.

-

1

Седмичен обзор: Ключови промени и важни събития в крипто екосистемата

06.07.2025 18:00 4 мин. четене -

2

Седмичен обзор: Какво се случи през изминалата седмица при криптовалутите?

13.07.2025 15:15 3 мин. четене -

3

Как се генерира доход от притежание на USDC – ето какво трябва да знаем

16.07.2025 8:00 2 мин. четене -

4

Ключови събития в областта на криптовалутите, които да наблюдаваме през следващите месеци

21.07.2025 7:00 2 мин. четене -

5

Чанпен Джао загатна за нова инициатива свързана с BNB

07.07.2025 7:00 1 мин. четене

Block на Джак Дорси се присъедини към S&P 500 – акциите регистрираха ръст

Block Inc. (NYSE: SQ) официално се присъедини към S&P 500 на 23 юли, заменяйки Hess след придобиването й от Chevron на стойност $54 милиарда.

FTX обяви кога да очакваме следващите платежни разпределения

FTX Trading Ltd. и FTX Recovery Trust обявиха 15 август 2025 г. за официална дата на записване за следващия кръг изплащания.

Tesla oтчита ръст на приходите през второто тримесечие – какви са причините?

През второто тримесечие на 2025 г. Tesla зашемети инвеститорите с печалба от $1.2 милиарда, което е почти три пъти повече от нетната печалба за предходното тримесечие.

Крипто индексът на страха и алчността се покачва – какво да очакваме?

Крипто пазарът навлиза в по-бича фаза, тъй като настроенията навлизат в територията на „алчността“.

-

1

Седмичен обзор: Ключови промени и важни събития в крипто екосистемата

06.07.2025 18:00 4 мин. четене -

2

Седмичен обзор: Какво се случи през изминалата седмица при криптовалутите?

13.07.2025 15:15 3 мин. четене -

3

Как се генерира доход от притежание на USDC – ето какво трябва да знаем

16.07.2025 8:00 2 мин. четене -

4

Ключови събития в областта на криптовалутите, които да наблюдаваме през следващите месеци

21.07.2025 7:00 2 мин. четене -

5

Чанпен Джао загатна за нова инициатива свързана с BNB

07.07.2025 7:00 1 мин. четене