ステーブルコインの種類一覧は?日本での購入方法について解説

免責事項:暗号資産は価格変動による元本割れのリスクがあります。CryptoDnesは情報提供を目的とし、投資助言は行いません。投資に関する損失について一切責任を負わず、投資判断は自己責任となります。免責事項全文をご確認下さい。

CryptoDnesでは一部でアフィリエイト広告を利用しています。これらは運営費に充当されますが、記事内容には影響しません。

値動きの荒い暗号資産(仮想通貨)市場で“ブレ”を抑えたい投資家の頼みの綱が、法定通貨と価格を連動させた「ステーブルコイン」です。

資産や制御アルゴリズムの違いで銘柄は多様。流通量トップのテザー(USDT)に加え、USDC・BUSDが高い流動性を誇り、円建てやユーロ建てなど選択肢も広がっています。

本記事では、ステーブルコインの特徴と安全な購入手順をコンパクトにまとめました。ステーブルコインのメリット・デメリットについても解説するため、ぜひ参考にして安定志向の運用プランに役立ててください。

ステーブルコインとは?

仮想通貨の一種に、安定した価格の実現を目的としてつくられた「ステーブルコイン」というものがあります。価格変動の激しい仮想通貨市場において、ステーブルコインは価値の安定性を提供する重要な存在です。

ステーブルコインはその実用性の高さから、主要な銘柄では時価総額ランキングのトップ10に入るほどの需要を獲得しています。送金手段や決済通貨として利用されるだけでなく、投資家が市場変動時の一時的な避難先としても活用しています。

ステーブルコインの仕組み

ステーブルコインの仕組みは、価格の安定性を維持するための独自の設計に基づいています。一般的な仮想通貨と異なり、ステーブルコインは法定通貨や金などの資産と連動することで、価値の急激な変動を抑制します。この安定性こそがステーブルコインの最大の特徴であり、実用的な決済手段として注目されている理由です。

ステーブルコイン 仕組みの核心部分は、その価値を担保する裏付け資産にあります。例えばテザー(USDT)は、1コインあたり1米ドルの価値を維持するために、発行元が同等の米ドルや他の資産を準備金として保有しています。この準備金システムにより、ユーザーは必要に応じてステーブルコインと法定通貨を交換できる安心感を得られます。

ステーブルコインとビットコインの違いは?

ステーブルコインとビットコインの違いを理解することは、仮想通貨投資や利用を始める上で非常に重要です。両者は同じ仮想通貨カテゴリーに属しますが、根本的な特性が大きく異なります。

ステーブルコインとビットコインの違いの最大のポイントは、価格の安定性です。ステーブルコインは名前の通り「安定した価値」を維持するよう設計されており、多くの場合1コインが1ドルなど特定の価値に固定されています。一方、ビットコインは市場の需要と供給によって価格が変動するため、大きな値動きが特徴です。

| 特性 | ステーブルコイン | ビットコイン |

| 価格 | 1ドルなどに連動し安定 | 需給で大きく変動 |

| 価値の裏付け | 法定通貨・金などの準備資産 | 発行上限、信頼度 |

| 用途 | 決済・送金などの資金置き場 | 投資・価値保存 |

| 取引特性 | 高速・手数料低め | 承認約10分、手数料高め |

安定を求めるならステーブル、値上がり益を狙うならビットコイン、と覚えておくと選びやすいでしょう。

ステーブルコインは儲かる?

ステーブルコインは価格変動が少ないため、ビットコインやイーサリアムのような価格上昇による利益は期待できません。「ステーブルコイン 儲かる」と検索する方も多いですが、単純な保有だけでは儲かりません。むしろ、ハッキングリスクや規制変更などを考えると、法定通貨での保有の方が安全な場合もあります。

しかし、まったく儲からないというわけではありません。外貨預金的な使い方や、レンディングプラットフォームでの貸出、ステーブルコインのステーキングによる利息獲得など、様々な運用方法があります。特にDeFiプロトコルを活用することで、従来の金融では考えられない高い利回りを得られる可能性があります。

ステーブルコインを活用した収益化戦略は、市場の暴落時にも比較的安定した収入源となります。例えば、暗号資産市場が下落トレンドの際に、一時的に資産をステーブルコインに退避させつつ、レンディングで5〜10%程度の年利を得ることができれば、下落相場でも資産を増やせます。

リスク分散の観点からも、ポートフォリオの一部をステーブルコインで運用することは理にかなっています。ただし、プラットフォームごとにリスクレベルや提供される金利は異なるため、自分のリスク許容度に合わせた運用先を選ぶことが重要です。また、仮想通貨の税金に関しても今のうちに把握しておきましょう。

ステーブルコインの種類一覧

ステーブルコインは、その価値を支える仕組みによって、主に4つのタイプに分けられます。今回は、それぞれの特徴を見ていきましょう。

- 法定通貨担保型

- 仮想通貨担保型

- アルゴリズム型(無担保型)

- コモディティ型

法定通貨担保型

法定通貨担保型のステーブルコインは、米ドルなどの法定通貨を裏付けとして価値を維持する仕組みです。ステーブルコイン種類の中でも最も普及しているタイプで、テザー(USDT)やUSDコイン(USDC)などが代表例として挙げられます。

これらのステーブルコインは、発行会社が法定通貨を準備金として保管し、その準備金に基づいてデジタル通貨を発行します。基本的に1コイン=1ドルなど、法定通貨と1:1の価値でペッグされているのが特徴です。金本位制に似た仕組みを持つ法定通貨担保型は、暗号資産市場の変動性が高い中で安定した価値を提供します。投資家は市場の急変時にこれらのステーブルコインに資産を避難させることができます。

ただし、発行元の担保資産の透明性に関する懸念も存在します。実際にどれだけの準備金が保有されているか不明確なケースもあり、このリスクを考慮する必要があります。

仮想通貨担保型

仮想通貨担保型ステーブルコインは、ビットコインやイーサリアムなどの仮想通貨を担保として価値を維持する仕組みです。ステーブルコイン種類の中でも特徴的なのは、法定通貨担保型とは異なり完全にブロックチェーン上で運用される点です。代表例としてDAI、sUSD、RLUSDなどが挙げられます。

仮想通貨の価格変動リスクに対応するため、これらのステーブルコインは「過剰担保」という仕組みを採用しています。例えばDAIでは、100ドル分のコインを発行するには130ドル相当以上のイーサリアムを担保として預ける必要があります。DAIの特徴は分散型で発行主体が存在せず、事前に設定されたルールに従って誰でも発行できる点です。担保価値が下落して最低担保比率を下回ると、追加担保の預け入れか強制清算が行われ、価格安定性を維持します。

注目すべきは2025年4月時点でリップル社が発行するRLUSDが承認されていることです。このコインも仮想通貨担保型ステーブルコインの一種として市場に新たな選択肢を提供しています。

アルゴリズム型(無担保型)

アルゴリズム型(無担保型)は、仮想通貨市場におけるステーブルコインの種類の中でもユニークな存在です。これらは担保資産を持たず、アルゴリズムによって価格の安定を図る仕組みを採用しています。

市場には様々なステーブルコイン種類がありますが、アルゴリズム型の代表例としてはフラックス(FRAX)、ニュートリノUSD(USDN)、マジック・インターネット・マネー(MIM)などが挙げられます。これらは需給バランスに応じて自動的に供給量を調整します。アルゴリズム型ステーブルコインの価格維持メカニズムは非常に興味深いものです。例えば、価格が1ドルを超えると供給量を増やし、1ドル以下になると通貨を焼却して希少性を高めるという仕組みです。

しかし、担保型のステーブルコインと比較すると、アルゴリズム型は価格安定性において課題を抱えています。実際に多くのプロジェクトがシステム維持に失敗し、崩壊しています。最も有名な失敗例は2022年5月に起きたテラUSD(UST)の崩壊でしょう。米ドルとのペッグが外れた結果、価値がほぼゼロになり、最終的には上場廃止となりました。

このテラUSDの崩壊は仮想通貨市場全体に大きな影響を与え、他の通貨価格にも連鎖的な下落をもたらしました。ステーブルコイン種類の選択において、このリスクは重要な考慮点です。

コモディティ型

コモディティ型は、金や原油などの現物資産を担保として価値が裏付けられるステーブルコインです。これらは価格変動の少ない実物資産と連動することで、仮想通貨市場の激しい変動から価値を守ります。

現物資産は本質的な価値を持つ一方、保管や移動が難しいという課題があります。コモディティ型ステーブルコインはこの問題を解決し、デジタル上で簡単に取引できる利便性を提供します。仕組みは法定通貨担保型と類似しており、発行体が現物資産を保有することで価値の裏付けを行います。ユーザーは実質的に金などの資産をデジタル形式で所有できるのです。

代表的なコモディティ型ステーブルコインには、金と1:1で価値が連動するPaxos Gold(PAXG)や、日本発のジパングコイン(ZPG)があります。これらは資産分散の新たな選択肢となっています。

ステーブルコインのメリット・デメリット

ステーブルコインのメリット

ステーブルコインは仮想通貨市場において独自の地位を確立しています。価格の安定性を特徴とするこれらのコインは、ビットコインやイーサリアムなどの変動の激しい仮想通貨とは一線を画します。ステーブルコインのメリットを理解することで、仮想通貨投資や利用の幅が大きく広がるでしょう。

ステーブルコインの代表的なメリットは、以下の通りです。

- 価格の安定性

- 決済手段としての信頼性

- 仮想通貨取引の仲介役

- 国際送金の効率化

- DeFi(分散型金融)への参加

ステーブルコインのメリットは、その実用性の高さにあります。法定通貨や金などの資産に価値が連動しているため、激しい価格変動に悩まされることなく、日常的な取引から投資まで幅広く活用できます。特に新興国や金融インフラが整っていない地域では、安定した価値保存手段として重宝されています。

ステーブルコインは従来の金融システムと仮想通貨エコシステムを橋渡しする重要な役割を担っています。その安定性と利便性から、仮想通貨億り人をはじめ、個人投資家や機関投資家からも注目を集めています。今後も技術の発展とともに、さらなる普及が期待されています。

ステーブルコインのデメリット

ステーブルコインは価格安定性を提供する一方で、いくつかの重要なデメリットも存在します。仮想通貨市場でステーブルコインのメリットを検討する際には、これらのリスク要因も同時に理解しておく必要があります。

価格を一定に保つ仕組みが崩壊すると、通貨危機のような状態に陥り、価値が急激に暴落する恐れがあります。担保資産の信用低下やアルゴリズムの機能不全により、安定性という最大の特徴が失われてしまうのです。

ステーブルコインのデメリットは、以下の通りです。

- 裏付け資産の信用リスク:ステーブルコインの価値を担保する資産(法定通貨や他の仮想通貨など)に問題が生じると、ステーブルコイン自体の価値も危険にさらされます。USDT(テザー)のような大手でさえ、準備金の透明性について疑問が投げかけられることがあります。

- アルゴリズム崩壊のリスク:アルゴリズムで価格を安定させるタイプのステーブルコインは、市場の極端な状況下でメカニズムが機能しなくなる可能性があります。LUNA・USTの崩壊はその典型例で、取付騒ぎにより価格安定メカニズムが破綻しました。

- 規制リスク:マネーロンダリング対策などの観点から、各国政府による規制強化の対象となりやすい特徴があります。国によって法規制が異なるため、国際的に利用する場合は複雑な法的問題に直面する可能性があります。

ステーブルコインを選ぶ際は、その価値がどのように担保されているかを十分に理解し、発行体の透明性や信頼性を確認することが重要です。

ステーブルコインの有名銘柄一覧

ここからは、国内外で人気の高いステーブルコイン一覧を詳しく見ていきましょう。

- テザー(USDT):仮想通貨市場で最も流通量の多いステーブルコイン。米ドルと1:1の価値で連動しています。そのため、上場後のICO仮想通貨より価格が安定しています。

- USDコイン(USDC):透明性の高い運営で知られる米ドル連動型ステーブルコイン。企業間取引でも採用が進んでいます。

- ダイ(DAI):分散型の仮想通貨を担保にした、中央機関に依存しないステーブルコイン。自律分散型組織で管理されています。

- JPYC:日本円と連動する国産ステーブルコイン。日本の仮想通貨ユーザーに人気のステーブルコイン一覧に必ず入る銘柄です。

- バイナンスUSD(BUSD):大手取引所バイナンスが発行する米ドル連動型ステーブルコイン。規制対応にも積極的です。

- パックスダラー(PAX):米国の規制に完全準拠したステーブルコイン。安全性を重視するユーザーに支持されています。

- ジパングコイン(ZPG):日本発のステーブルコインプロジェクト。国内での利用シーンの拡大を目指しています。

それでは代表的なコインの詳細を紹介します。

テザー(USDT)

テザー(USDT)とは、Tether Limited社が発行する米ドル連動型のステーブルコインで、1USDTは1米ドルと同じ価値を持つよう設計されています。USDTは仮想通貨市場の中でも取引量・流動性ともにトップクラス。多くの取引所で基軸通貨として扱われており、ビットコインなどの主要通貨からミームコインまで、幅広い銘柄とペアを組んで取引できる点が大きな特徴です。

その高い流動性により、USDTは他の仮想通貨や法定通貨とすばやく交換できます。海外取引所でアルトコインを買う際も、USDTを使えばスムーズです。また市場が不安定なときは、保有する草コインなどをUSDTに換えることで、急な資産減少を防げます。USDTは仮想通貨のリスクヘッジに役立つ存在です。さらに、1000倍に上昇した仮想通貨をUSDTに交換すれば、利益をしっかり確保できます。USDTは迅速な資金移動やグローバルな利用にも便利な通貨です。

USDコイン(USDC)

USDコイン(USDC)とは、Circle社とCoinbase社が共同で設立したCentre consortiumが発行する米ドル連動型のステーブルコインで、1USDCは1米ドルと同じ価値を維持するよう設計されています。USDCはUSDTに次ぐ発行量を誇り、透明性の高さが特徴的。準備資産は米国の規制された金融機関で管理され、毎月第三者監査を受けて公開されています。

USDコインの信頼性の高さから、DeFi(分散型金融)プラットフォームでの利用が盛んで、貸出や流動性提供などで利回りを得るための基本通貨として広く採用されています。イーサリアムをはじめ、AvalancheやSolanaなど将来性ある複数のブロックチェーン上で展開されており、クロスチェーンでの資産移動も容易。また、決済サービスとの連携も進んでおり、実店舗での利用やFintechアプリとの統合も進んでいます。USDCは安定性と規制対応の両立を目指す、企業利用にも適したステーブルコインです。

ダイ(DAI)

ダイ(DAI)とは、MakerDAO(メーカーダオ)が運営する分散型ステーブルコインで、1DAIは1米ドルと同じ価値を維持するよう設計されています。DAIは他のステーブルコインと異なり、企業ではなくスマートコントラクトによって管理されている完全分散型の仮想通貨です。その価値はイーサリアムなどの暗号資産を担保として確保され、アルゴリズムによって価格安定性を維持しています。

DAIの特徴は中央管理者を必要としない自律性と透明性の高さにあります。ユーザーは暗号資産を担保として預け入れ、その見返りとしてDAIを発行(借入)できるシステムが基盤となっています。価格が下落すると自動的に担保が清算されるなど、厳格な担保率を維持する仕組みがあります。

JPYC

JPYCとは、株式会社JPYCが発行する日本円連動型のステーブルコインです。1JPYCは1円と同じ価値を持つよう設計されています。JPYCは日本発の代表的なステーブルコインとして、イーサリアム、ポリゴン、アバランチなど複数のブロックチェーン上で発行されており、ブロックチェーン間の相互運用性を実現しています。

JPYCの価値は日本円の準備金によって裏付けられており、その資産状況は定期的に公開されています。日本の仮想通貨交換業者との連携も進んでおり、日本国内でのブロックチェーン活用を促進する役割を担っています。NFTマーケットプレイスやDeFiサービスなど、日本円ベースでの取引を可能にする基盤として機能し、海外の仮想通貨サービスを円建てで利用できる橋渡し役としても重要な存在です。

バイナンスUSD(BUSD)

バイナンスUSD(BUSD)とは、世界最大級の仮想通貨取引所Binance(バイナンス)とPaxos Trust Company(パクソス)が共同で発行していた米ドル連動型のステーブルコインで、1BUSDは1米ドルと同じ価値を持つよう設計されていました。BUSDはニューヨーク州金融サービス局(NYDFS)の規制下で運営され、透明性と法令遵守に重点を置いたステーブルコインとして知られていました。

しかし、2023年2月にパクソスは米証券取引委員会(SEC)からの圧力を受け、BUSDの新規発行を停止することになりました。既存のBUSDはまだ流通していますが、徐々に市場から引き揚げられる過程にあります。かつてはバイナンス取引所での取引の中心的存在として、取引手数料の割引や様々なバイナンスサービスとの連携など、バイナンスエコシステム内で重要な役割を果たしていました。BUSDは規制環境の変化によって縮小しているものの、ステーブルコイン市場における規制の重要性を示した象徴的な存在です。

パックスダラー(PAX)

パックスダラー(PAX)とは、Paxos Trust Companyが発行する米ドル連動型のステーブルコインで、1PAXは1米ドルと同じ価値を維持するよう設計されています。PAXはニューヨーク州金融サービス局(NYDFS)の規制下で運営される信頼性の高いステーブルコインとして、2018年9月に発行が開始されました。その後、2021年8月に「Pax Dollar(USDP)」へと名称が変更されています。

PAX/USDPの特徴は厳格な規制遵守と透明性にあります。発行されたトークンと同額の米ドルが、FDIC保険対象の米国銀行口座やMMF(マネーマーケットファンド)などの短期国債で保管されており、準備資産は毎月公認会計士による監査を受けています。イーサリアムブロックチェーン上のERC-20トークンとして発行され、近年はトロン、バイナンススマートチェーンなど複数のブロックチェーンにも対応。主要取引所での取引が可能で、国際送金や決済、DeFiでの担保など幅広く活用されています。

ジパングコイン(ZPG)

ジパングコイン(ZPG)とは、三井物産デジタルコモディティーズ株式会社が発行する、金(ゴールド)価格連動型の国産ステーブルコインです。1ZPGはロンドン市場の金1グラムとほぼ等価になるよう設計されており、実際の金を裏付け資産として価格の安定性を担保しています。金と同等の資産特性を持ちながら、配送や保管の手間・コストが不要で、24時間365日、低コストで小口取引が可能な特徴があります。

技術面ではプライベートブロックチェーン「miyabi」(bitFlyer Blockchain)を基盤とし、PBFT合意形成アルゴリズムを採用しています。SBI VCトレード、bitFlyer、DMM Bitcoin、CoinTradeなど国内の主要取引所で取扱いされており、インフレヘッジや資産分散の手段として注目されています。

ステーブルコインの日本での購入方法

ここからは、ステーブルコインの購入方法について解説します。ビットコインの買い方がわからない方でもご安心を。手順を一つずつ丁寧に説明していきます。

- Best Walletをダウンロードする

- 初期設定やセキュリティの設定を行う

- ウォレット内でステーブルコインを購入する

- 取引所へ資金を移す、ウォレット内で管理する

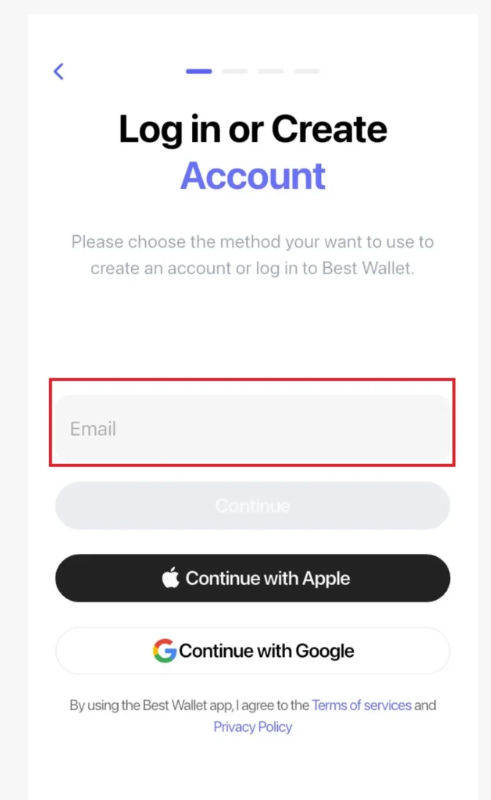

①Best Walletをダウンロードする

ステーブルコインを管理するには、まず仮想通貨ウォレットを準備しましょう。中でも、手軽さと安全性を兼ね備えたアプリ型のWEB3ウォレットであるBest Wallet(ベストウォレット)がおすすめです。セキュリティが高く、ステーブルコインの保管にも最適なうえ、アプリ内では専門家が厳選したおすすめ仮想通貨をお得に購入できるチャンスも用意されています。また、60以上のブロックチェーンに対応し、たくさんの新しい仮想通貨を保管できる点も魅力です。

特に魅力的なのは、仮想通貨プレセールで手に入れたトークンでも、すぐにステーキングを始められることです。一般的なビットコインウォレットではプレセール銘柄の対応が遅れがちですが、Best Walletならスピーディに報酬運用へ移行できるため、投資効率を最大限に活かせます。

Best Walletの公式サイトからアプリをダウンロードし、ご自身の端末にインストールして使ってみてください。イーサリアムウォレットとしても利用可能です。

②初期設定やセキュリティの設定を行う

ウォレットのインストールが終わったら、最初に各種設定を済ませましょう。下記のポイントに気をつけてください。

- 安全性の高いパスワードを設定する

- 二段階認証をオンにする

- シードフレーズを安全な場所に保管する

- バックアップを取っておく

これらの対策をしっかり行うことで、ステーブルコインを不正アクセスから守ることができます。安全に利用するためにも、セキュリティ対策は必ず徹底しましょう。

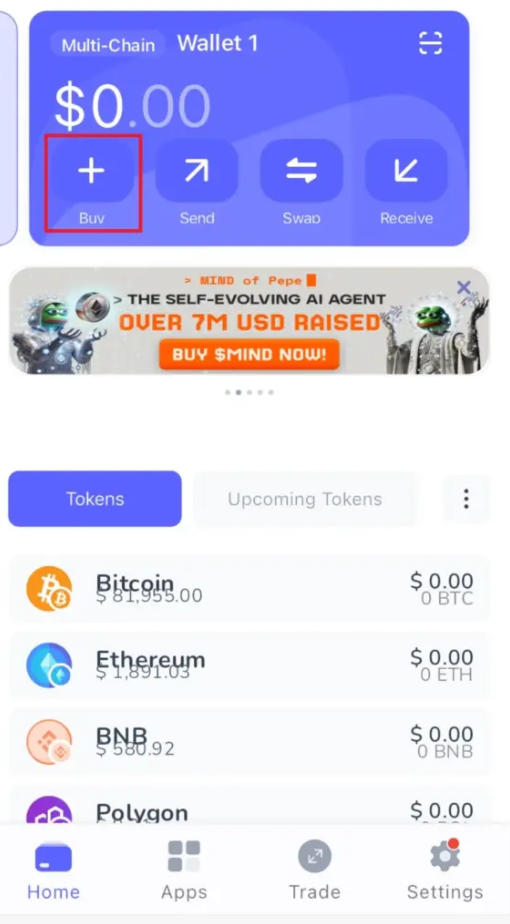

③ウォレット内でステーブルコインを購入する

まずBest Walletアプリを立ち上げ、「Buy」をタップします。あとは希望するステーブルコインを選び、購入手続きを進めてください。

たとえばUSDTを購入した後の主な使い方は、次の2通りです。

- 取引所への送金:USDTを取引所へ送ってトレードに活用する方法。送金の際は手数料やネットワークの混雑状況を事前にチェックしましょう。換金する場合は、ビットコインなどに交換し、国内取引所で日本円にするのが一般的です。

- ウォレットでの管理:USDTをそのままウォレットで管理する方法。定期的なバックアップとセキュリティの確認を心がけましょう。ステーブルコインは価格変動が小さいため、資産保全にも役立ちます。

ステーブルコインの将来性

最後に、今後のステーブルコインの将来性に関わる重要なトピックをご紹介します。

- マルチチェーン対応が進展

- 日本国内での法的位置付けと普及

- 米国の規制強化とドル建てコインの優位性

- 淘汰が進む可能性も

マルチチェーン対応が進展

従来はブロックチェーンごとに独立していた仮想通貨ですが、最近はチェーン間の相互運用性(インターオペラビリティ)を高める動きが加速しています。USDCなど主要なステーブルコインも複数のブロックチェーンで使えるようになり、利便性の向上とともに需要のさらなる拡大が期待されています。

日本国内での法的位置付けと普及

日本では、ステーブルコインが電子決済手段として位置付けられ、金融庁による規制や制度改革が進んでいます。2025年には国内初の電子決済用ステーブルコイン発行も予定されており、今後の決済・送金サービスの進化に大きく貢献することが期待されています。

米国の規制強化とドル建てコインの優位性

米国ではドル建てステーブルコインを対象とした規制法案の成立に向けた動きが活発化しており、今後ますますドルの優位性が高まる見通しです。金融機関も明確なルール整備を求めており、規制環境が整えばグローバルなステーブルコイン市場はさらに拡大するでしょう。

淘汰が進む可能性も

現在、140種類以上のステーブルコインが存在していますが、法規制や安全性への対応が不十分なもの、十分な需要を獲得できないものは今後淘汰されていくと考えられています。2022年のテラUSDの暴落も踏まえ、安定性や信頼性の確保がより重視される時代になっています。

まとめ

今回の記事では、ステーブルコインの仕組みや種類、関連する銘柄、そして今後の動向についてご紹介しました。ビットコインのように価格が大きく動く仮想通貨とは違い、ステーブルコインは価値が安定しているため、決済手段としての魅力は十分。2025年の仮想通貨バブルが予想される中、市場で大きな需要を集めています。

また、取引所間の送金や海外への資金移動、DeFiの利用、仮想通貨プレセールの参加など、安定した価値を生かした活用例が増えています。さらに、各国の中央銀行がデジタル通貨(CBDC)の開発を進める中で、ステーブルコインの規制や法整備もグローバルに進展中です。日本でも今後の法整備によって、ステーブルコインの流通が一段と広がることが期待されています。

仮想通貨の知識を深めたい方は、当サイトの他の記事もぜひご覧ください。ビットコインの今後の最新情報や市場動向、注目プロジェクトについても定期的に情報を更新しています。